目次

住民税には、個人住民税と法人住民税があります。

この記事では、個人に対して課税される「個人住民税(以下、住民税)」がどのように計算されているのか、わかりやすく説明します。

そもそも住民税とは、県や市などの地方公共団体が徴収する税金です。

給与所得者は「特別徴収」という形で、給与から天引きで納付しています。

都道府県に収める「都道府県民税」と、市区町村に収める「市区町村民税」を合わせて住民税と呼びます。

その年の1月1日に、実際に居住している地域の地方公共団体に収めます。

住民税の計算手順

住民税の金額は、「所得割」と「均等割」の合計額です。

| 所得割 | 毎年1月から12月までの1年間の所得に税率を掛けて計算 |

| 均等割 | 前年の所得が一定以上だと一律で課税 |

給与所得者は、毎年5~6月ごろに勤務先から配られる「住民税決定通知書」で、どのような計算がされているか確認できます。

住民税の計算手順は、以下の6つのステップです。

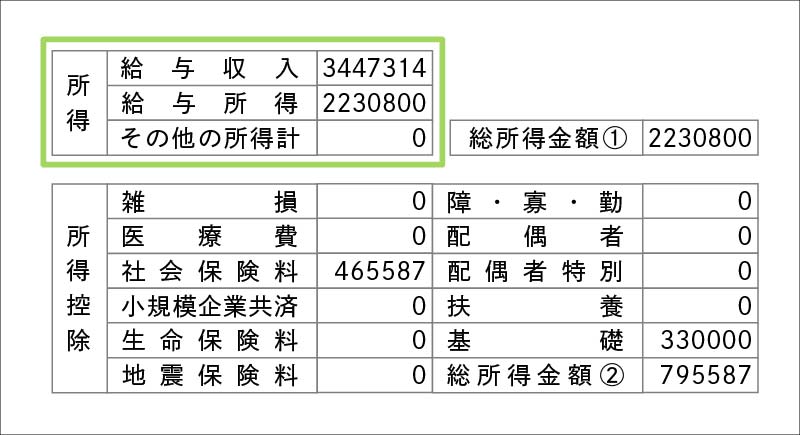

1,所得金額を確認する

まずは「所得金額」を確認します。所得の枠にある「給与所得」の項目で確認できます。

「給与所得」は、天引きされる前の給与収入から「給与所得控除」を差し引いたものです。

控除される金額は、収入の金額によって決められています。

例として「給与収入」が3,447,314円で「給与所得」が2,230,800円の場合、給与所得の「2,230,800円」にそのまま課税されるわけではありません。

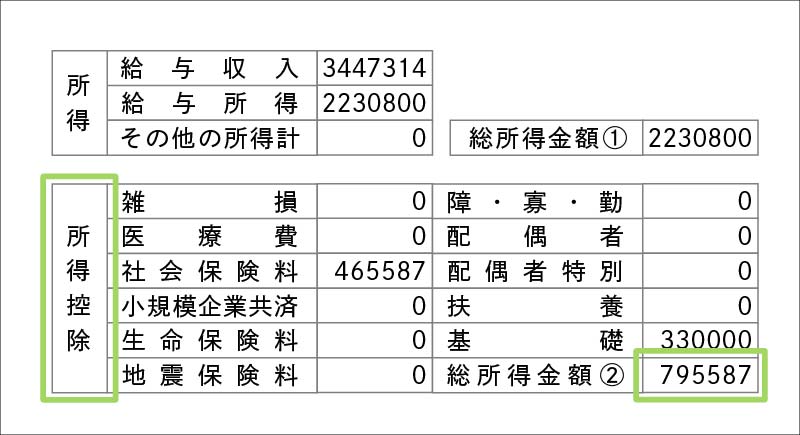

2.所得控除額を計算する

家族の人数や個別の事情をふまえて「控除」の仕組みがあります。

給与所得者は、毎年11~12月ごろに年末調整の申請をします。その際に届け出た内容が「所得控除」の枠に反映されます。

「所得控除合計」の枠に、合計の控除額が載ります。

控除には「基礎控除」「生命保険料控除」「扶養控除」などがあります。

控除が多いほど、税金が安くなる仕組みです。

夫婦や子供がいる場合や、保険に入っている場合は必ず申告に漏れがないようにしましょう。

控除を受けられず、税金を払いすぎてしまう可能性があります。

ちなみに、年末調整のときに届け出ができなかった場合は、確定申告で再度申請すれば払い過ぎた税金は還付してもらえます。

3.課税標準額を計算する

給与所得から「所得控除合計」を差し引いて千円未満を切り捨てたものが、住民税の計算の元になります。

例として、給与所得が「2,230,800円」で、所得控除合計が「795,587円」の場合、住民税の計算の元になる課税標準額は「1,435,000円」です。

給与所得2,230,800-所得控除795,587=1,435,213(千円未満切り捨て)

この金額は、住民税決定通知書の「総所得」の項目に載っています。

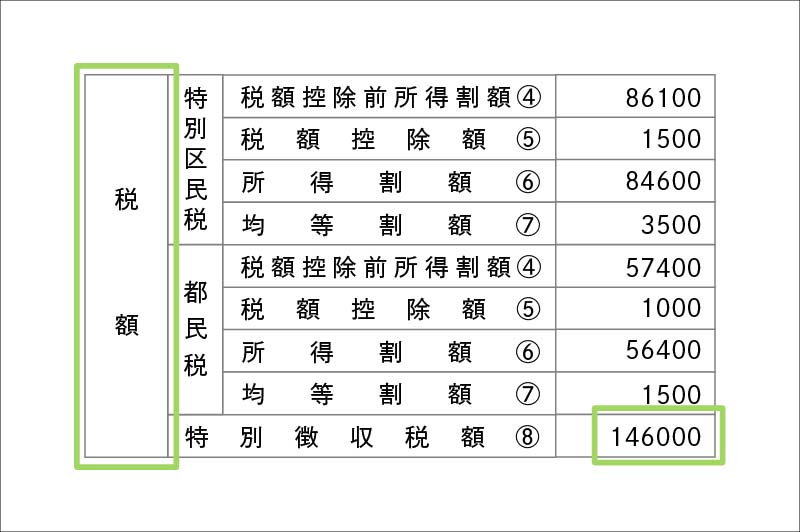

4.所得割額を計算する

課税標準額を出したら、所得割の額を計算します。

均等割りは一律の金額で、自治体のホームページなどでも確認できます。

計算方法は、課税標準額に「標準税率」を掛けて計算します。

標準税率は以下が基本です。

| 都道府県税 | 市区町村民税 | 合計 | |

| 所得割(指定都市の場合) | 4%(2%) | 6%(8%) | 10%(10%) |

| 均等割 | 1,500円 | 3,500円 | 5,000円 |

課税標準額が「1,435,000円」の場合、所得割額は以下の計算になります。

例は東京都杉並区のものです。

市区町村民税…1,435,000×6%=86,100円

都道府県税…1,435,000×4%=57,400円

この金額は、住民税決定通知書の「税額」の項目に「税額控除前所得割額」という記載で、載っています。

5.税額控除を計算する

その他の控除の制度を差し引いて、仕上げです。税率改定によって負担が増えた年などは「調整控除」といった差額調整があります。

税額控除には、他には「寄附金税額控除」や「住宅ローン控除」などがあります。

今回は、調整控除として市区町村民税は1,500円、都道府県税は1,000円で計算します。

市区町村民税86,100円-調整控除1,500円=84,600円

都道府県税57,400円-調整控除1,000円=56,400円

税額控除前所得割額から、所得割額を差し引いたものが「所得割額」です。

6.住民税額を計算する

ここまでの計算を集めると、住民税の最終的な金額が出せます。

計算式は以下の通りです。

市区町村民税+均等割額3500円=88,100円

都道府県税56,400円+均等割額1,500円=57,900円

住民税は、上記の合計で「146,000円」です。

「特別徴収税額」の枠に住民税の額が載ります。計算の過程を知らないと、この金額に納得し辛いかもしれません。

12分割で天引きされるので、一回あたりの納付額は右端の「納付額」の枠に記載されます。

地域によって住民税は若干異なる

ここまでの計算は標準税率に基づいて行ってきました。自治体によって、税率が若干異なる場合があるため、必ず居住地の自治体ホームページなどで確認してください。

各自治体は、財政上の理由などで必要があると認められた場合は、条例で税率を変えることができます。

計算方法は、自治体のホームページや決定通知書の裏面にも記載されています。

ポイントを押さえれば計算は簡単にできるので、ぜひご自身の住民税を計算してみてください。

ふるさと納税で住民税の控除が受けられる

ここで、ふるさと納税という制度を紹介します。住民税の控除にも関係します。

ふるさと納税とは、応援したい自治体に寄附ができる制度です。

故郷に寄附をしても良いですし、応援したい自治体に寄附することもできます。

ふるさと納税を使えば、条件を満たすと住民税の控除も受けられます。

税額控除の中の「寄附金税額控除」に該当するからです。

2,000円は自己負担である点と、控除を受けられる上限額が決まっているのが注意点です。

ふるさと納税のメリット

ふるさと納税には、大きく分けて4つのメリットがあります。以下で紹介します。

- 1.税金の一定額が還付・控除される(自己負担2000円)

- 2.応援したい自治体に寄附ができる

- 3.寄附した自治体からお礼の品がもらえる

- 4.「使い道」を指定して寄附できる

ふるさと納税は、1年単位で寄附ができます。寄附のうち2,000円を超える部分について、住民税の控除を受けられます。

今年の収入と家族構成によって、控除上限額が決まっています。

まずは控除上限額の確認から始めましょう。

控除上限額の例は下記となります。

| 給与収入 | 独身または配偶者控除無し | 夫婦のみ配偶者控除有り | 夫婦と子(条件有り)配偶者控除有り | 年金暮らしの夫婦 |

| 300万円 | 28,000円 | 19,000円 | 11,000円 | 19,000円 |

| 400万円 | 43,000円 | 33,000円 | 25,000円 | 36,000円 |

| 500万円 | 61,000円 | 49,000円 | 40,000円 | 59,000円 |

ちなみに、住民税の控除だけでなく、所得税の還付も受けられます。

また、応援したい自治体に寄附できるのもメリットです。

住んでいない町でも応援できる仕組みなので、思い出の観光地などに寄附することができます。

寄附した自治体からは、お礼の品が届きます。

一部お礼の品がない自治体もありますが、確認してから申し込めるので安心してください。

さらに寄附金の使い道も選ぶことができます。

ただ、天引きされている税金とは異なり、税金の用途がある程度明確なので、納得して支払える仕組みになっています。

申し込みの手続きは、インターネットで簡単にできます。

お礼の品と「寄附金受領証明書」が届くので、控除の手続きのために保管しておいてください。

給与所得者はワンストップ特例という手続きを踏めば、確定申告しなくても控除に反映するので簡単です。

ただし、1年間の寄附先が5自治体以下など条件はあります。事前に確認してみてください。

まとめ

住民税の計算方法を通して控除について調べていると、自ずと節税の方法が身に付きます。

控除には、ふるさと納税以外にも色々な制度があります。まずは手続きが簡単で、返礼品までもらえる「ふるさと納税」から始めてみてはいかがでしょうか。