目次

iDeCo(イデコ:個人型確定拠出年金)は将来の老後の備えとして、自分で作る年金制度です。

iDeCoの掛金に所得控除を適用する場合、年末調整を行う必要があり、場合によっては自分で確定申告をしなければなりません。

年末調整の書き方、年末調整で提出しなければいけない証明書、年末調整を忘れた場合の対処方法などを紹介します。

iDeCoは年末調整で所得控除される

iDeCoを行っている会社員・公務員の多くは、毎月の給料日以降に、自動的に引き落としされるよう設定していると思います。

iDeCoは年末調整することで、所得控除されるため、年末調整の手続きは必ず行う必要があります。

年末調整とは

年末調整とは、源泉徴収された税額と、本来支払うべき1年間の税額を一致させるための手続きです。

会社は給与や賞与を支払う際、所得税と復興特別所得税の源泉徴収を行い、給与や賞与から天引きしています。

徴収していた源泉徴収額はあくまで概算で、その計算は、国税庁が発行する「源泉徴収税額表」を参考に行われています。

しかし、実際に支払うべき税額は、12月に年収が確定しなければ判明しないため、過不足が生じることになります。

会社は、社員が個人的に加入している生命保険や、1年間に起きた扶養家族の変更などを把握できないため、社員に1年間に起きた状況を報告してもらい、12月に年末調整を行うことで、多めに払い過ぎていた税金を社員に返したり、不足分徴収したりします。

年末調整でいくら戻るのか、控除される税金額

年末調整を行うことで「iDeCoの掛金全額×(所得税率+住民税)」分の金額が戻ってきます。

つまり、所得税も住民税も減額されることになります。

会社員の場合、1月から12月までの給与総額から給与所得控除を引き算し、さらに生命保険料控除・扶養控除などの所得控除を差し引いて、課税所得を計算します。

課税所得に所定の税率をかけて所得税の金額を求めます。

課税所得=(給与総額―給与所得控除)―所得控除

所得税=課税所得×(課税所得金額に応じた税率)

iDeCoの掛金全額は、所得控除に上乗せされるため、年末調整では、「掛金全額×(所得税率)」分の金額が戻ってくることになります。

iDeCoの節税効果は、住民税にも及びます。

住民税は2段階で、そのうち個人住民税所得割分の計算は、課税所得の計算式とほぼ同じなので、iDeCoの掛金全額が影響を及ぼすことになります。

個人住民税所得割額の税率は一律10%です。

実際の所得割額の税率は、自治体によって異なる可能性があるため、お住まいの自治体のホームページなどを確認してください。

iDeCoの年末調整の手順・書き方[会社員・公務員]

![iDeCoの年末調整の手順・書き方[会社員・公務員]](https://furunavi.jp/discovery/wp-content/uploads/2022/10/202210_ideco_2.jpg)

会社員や公務員が行うiDeCoの年末調整の手順は、下記のようになります。

書類の書き方などを説明します。

- 「小規模企業共済等掛金払込証明書」の受け取り・保管

- 「給与所得者の保険料控除申告書」に記入

- 書類と証明書を勤務先に提出

【1】「小規模企業共済等掛金払込証明書」の受け取り・保管

iDeCoの掛金は、所得控除の中の「小規模企業共済等掛金控除」の対象です。

iDeCoの年末調整の手続きを行うには、1年間掛金を払ったことを証明する「小規模企業共済等掛金払込証明書」を受け取り、保管する必要があります。

小規模企業共済等掛金払込証明書は、国民年金基金連合会から届きます。

1〜9月にiDeCoを積み立てた方は、10月22日に発行され、それ以降に積み立てた方は、11月から翌年1月ぐらいの間に証明書が追加発行されます。

年末調整で手続きを行うには、原本を提出する必要があります。

原本を紛失した場合、再発行しなければなりません。再発行の手続きには時間がかかるため、なくさずに保管してください。

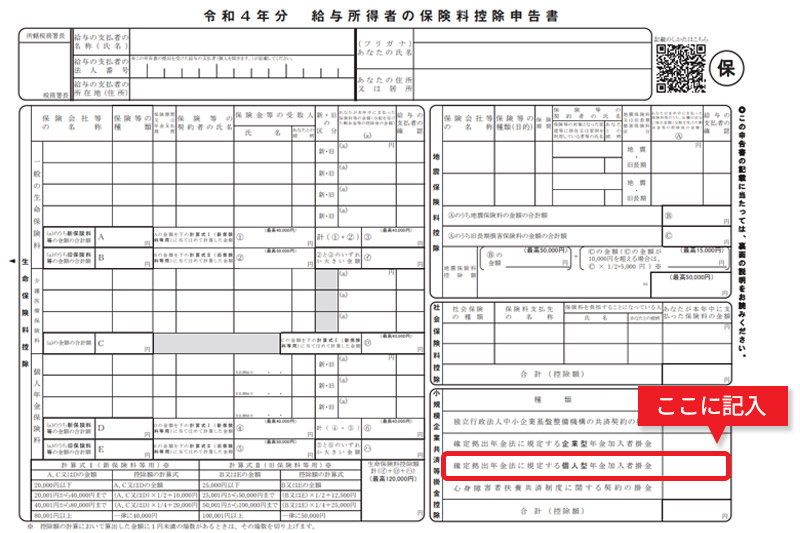

【2】「給与所得者の保険料控除申告書」に記入

次に「給与所得者の保険料控除申告書」に記入します。

会社によっては、専用のシステムを利用していて「給与所得者の保険料控除申告書」を記入しないケースもありますが、ここでは記入する手続きを説明します。

給与所得者の保険料控除申告書とは、会社員や公務員が年末調整を行うための書類で、11月ごろから勤務先から入手できます。

出典:国税庁ホームページを加工して作成

「給与所得者の保険料控除申告書」の中で、iDeCoを記載する場所は、書類の右下の「小規模企業共済等掛金控除」の欄です。

「確定拠出年金法に規定する個人型年金加入者掛金」の箇所に1年間に支払った総額、月2万円なら、2万円×12カ月で24万円と記入し、「合計(控除額)」の欄にも、24万円と記入します。

【3】書類と証明書を勤務先に提出

手順【2】で記入した書類と、保管していた「小規模企業共済等掛金払込証明書」を会社に提出します。

提出後、年末調整の処理が完了すると、12月の給与支払時に、余分に支払っていた所得税が戻ってきます。

翌年1月ごろに、支払われた給与の合計額と、会社が納めた所得税の金額が記載された「源泉徴収票」を受け取り、年末調整の手続きが完了します。

年末調整し忘れた会社員・公務員の確定申告の方法

会社員や公務員が年末調整をし忘れた場合、確定申告でiDeCoの手続きを行います。

確定申告とは、自営業やフリーランスなど、源泉徴収や年末調整のない方が、1年間の収入や所得税の金額を計算して、所得税を国に納める手続きです。

会社員や公務員でも、年末調整で所得控除を申告できなかった場合や、医療費控除など年末調整では申告できない所得控除がある場合は、確定申告を行います。

確定申告はパソコンやスマートフォンからe-Taxを使って申告できます。

国税庁のホームページで入力し、そのまま提出できるのですが、ICカードリーダーにマイナンバーまたは住民基本台帳カードを読み込ませる必要があります。

確定申告の手順の流れは以下の通りです。

- 「小規模企業共済等掛金払込証明書」の受け取り・保管

- 「確定申告書A」に記入

- 確定申告書Aを税務署に提出

【1】「小規模企業共済等掛金払込証明書」の受け取り・保管

「小規模企業共済等掛金払込証明書」の受け取り・保管は、年末調整と同様に必要になります。

届いた原本はなくさないように保管しておきましょう。

国民年金基金連合会から届く、「小規模企業共済等掛金払込証明書」は1〜9月にiDeCoを積み立てた方には、10月22日に発行され、それ以降に積み立てた方は、11月から翌年1月ぐらいの間に証明書が発行されます。

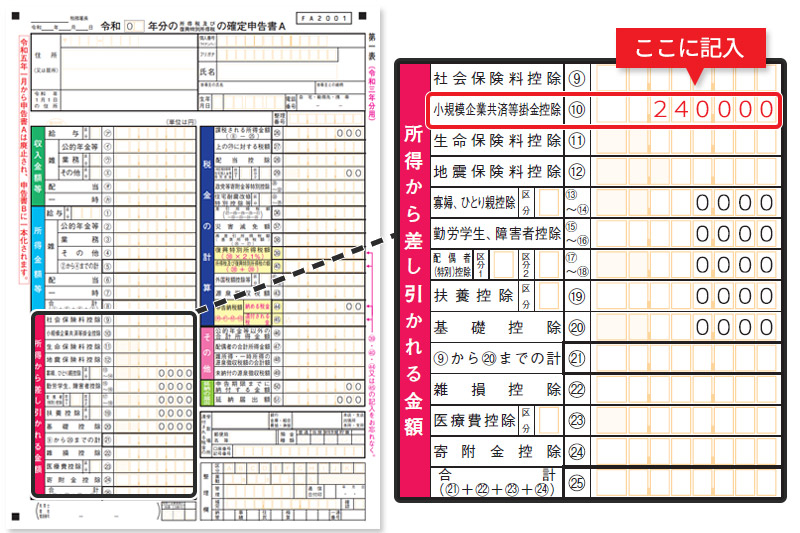

【2】「確定申告書A」に記入

「確定申告書A」に必要事項を記入します。

確定申告書Aとは、会社員や年金を受給している方が確定申告を行う際に使用する申告書のことです。

医療費控除を支払い過ぎた所得税を受け取るために確定申告を行う場合は、確定申告書Aを使います。

出典:国税庁ホームページを加工して作成

確定申告書A第一表の左側真ん中にある、「小規模企業共済等掛金控除⑩」の空欄に、1年間に支払ったiDeCoの掛金総額を記入します。

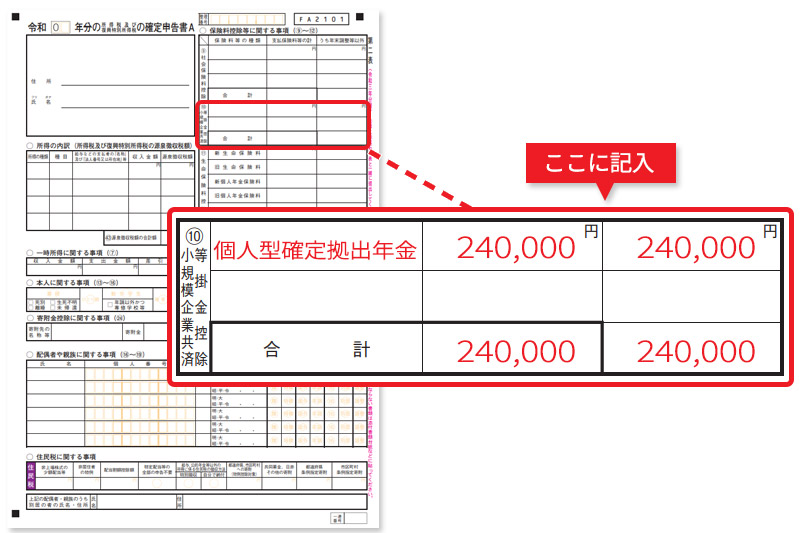

次に、確定申告書A第二表の「小規模企業共済等掛金控除」欄にも「小規模企業共済等掛金払込証明書」の総額を記載します。

出典:国税庁ホームページを加工して作成

【3】確定申告書Aを税務署に提出

手順【2】で記入した書類を税務署に提出します。

確定申告の受け付けは、原則2月16日~3月15日です。

期間内に、【2】で作成した「確定申告書A」に【1】「小規模企業共済等掛金払込証明書」を添えて、管轄の税務署に提出し、手続きは終了となります。

パソコンやスマホで申告することも可能です。詳細は国税庁のホームページをご覧ください。

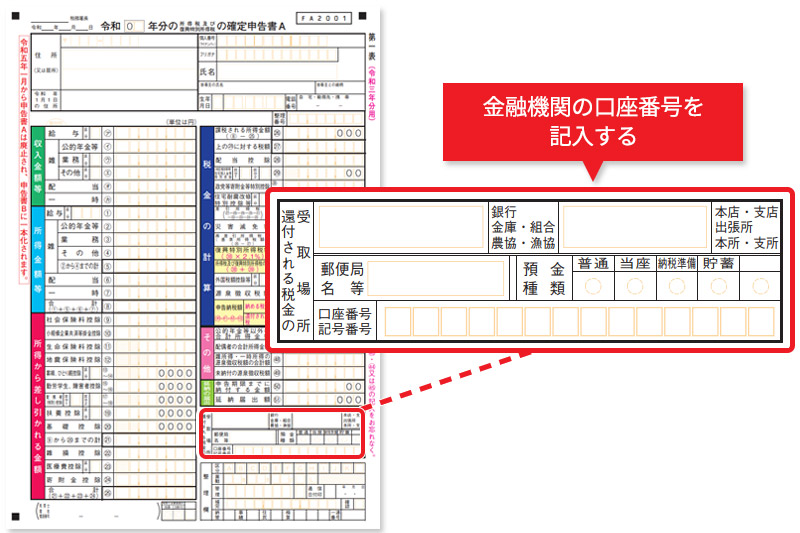

出典:国税庁ホームページを加工して作成

提出後、還付金は4月中旬以降に指定した金融機関の口座に振り込まれます。

確定申告A第一表の右下に、振り込みを希望する金融機関の口座番号を書き入れておきます。

振り込みが行われる前に、振込予定日と金額が書かれたハガキが届きます。

個人事業主やフリーランスが控除を受けるなら確定申告をする

会社員・公務員は年末調整で手続きができますが、個人事業主やフリーランスがiDeCoの所得控除を受ける場合には、必ず確定申告を行わなければなりません。

個人事業主やフリーランスの確定申告の手順は以下の通りです。

- 「小規模企業共済等掛金払込証明書」の受け取り・保管

- 「確定申告書B」に記入

- 確定申告書Bを税務署に提出

iDeCoの年末調整・確定申告の注意点

iDeCoの年末調整・確定申告を行う際の注意点は以下の通りです。

- 初回掛金を10月以降に拠出した場合は確定申告が必要

- 「小規模企業共済等掛金払込証明書」の原本を大切に保管する

- マイナンバーを必ず記入する

iDeCoを10月以降に始めた方は、会社員でも確定申告が必要です。

小規模企業共済等掛金払込証明書が手元に届くのが年末調整に間に合わないためです。

払込証明書の原本は大切に保管してください。確定申告には、マイナンバーを記入する必要があります。

まとめ

会社員や公務員は、iDeCoの所得控除を受ける場合、年末調整の書類を提出する必要があります。

年末調整は、実際に支払った税金を計算し直すための手続きで、年末調整でiDeCoに関する書類などを提出しないと、iDeCo分の所得控除が反映されません。

年末調整で申告し忘れた場合は、自分で確定申告をして、支払い過ぎた税金を取り戻すことになります。

節税効果が期待できるiDeCoを使って、資産運用を始めてみませんか。