目次

産休・育休中にふるさと納税を利用できるのか疑問に思っている方もいるのではないでしょうか。

じつは、ふるさと納税は産休・育休中でもおこなうことができます。

しかし、年収によっては税制のメリットを受けられないため注意が必要です。

とくに、産休・育休中は通常よりも収入が下がったり、出産に関する手当金や医療費控除の取り扱いがあり、ふるさと納税も少し複雑になります。

注意するポイントを押さえておけば、産休・育休中でもふるさと納税のメリットを受けられますので、ぜひ参考にしてみてください。

ふるさと納税は産休・育休中でも利用できる

ふるさと納税は産休・育休中でも利用できます。

ただし、ふるさと納税をおこなう年の年収が低いと全額控除されない場合もあります。

ふるさと納税のしくみと、産休・育休中にふるさと納税をするには、どれくらいの年収があればメリットがあるかを以下で解説します。

ふるさと納税のしくみ

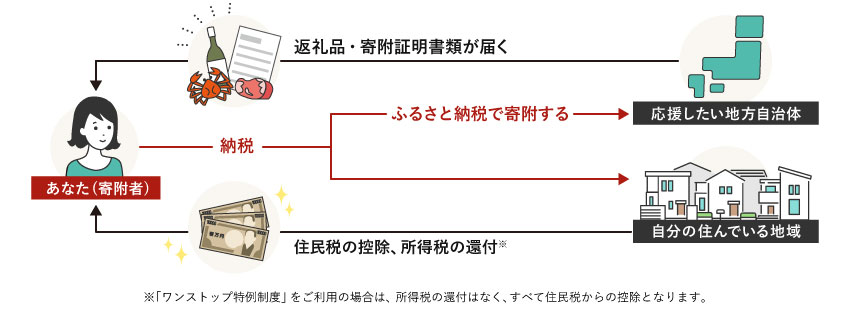

ふるさと納税を利用して、応援したい地方自治体に寄附をおこなうと、自治体から「返礼品」と「寄附証明書類」が届きます。

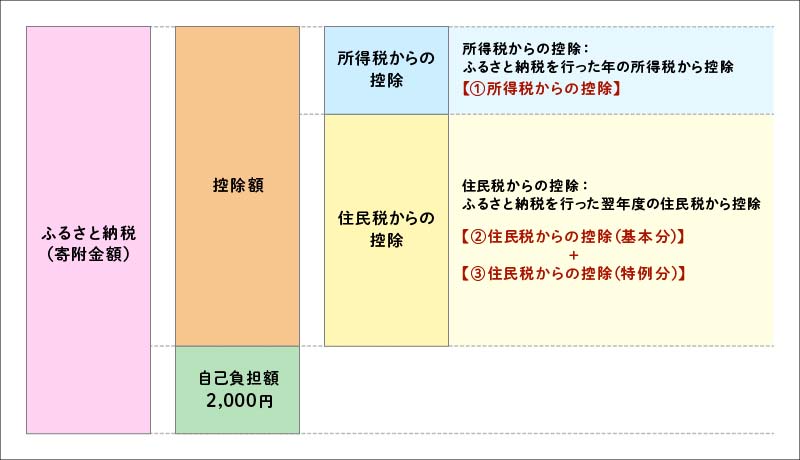

控除の申請をおこなうと、寄附金のうち2,000円を超える部分については、所得税の還付・住民税の控除が受けられます。

「返礼品」は、地域の特産物をもらえたり、サービスを受けたりすることができます。

寄附額の3割程度が返礼品の上限額です。

つまり、ふるさと納税をすると、自己負担額2,000円で寄附額の3割程度の返礼品を受けることができるのです。

寄附金の控除額は、「所得税の還付額」「住民税からの控除額(基本分)」「住民税からの控除額(特例分)」の3つの合計金額です。

そのため、産休・育休中のように収入がない場合は、控除の対象となる税金が発生しないため、ふるさと納税をおこなっても全額自己負担となってしまいます。

ただし、産休・育休の前後の期間に収入がある場合は、税金が発生しますので、収入の額によってはふるさと納税を利用するメリットがあります。

寄附をおこなう年の年収が重要

ふるさと納税の控除上限額は、寄附をおこなう年の1月から12月までの年収で決まります。

そのため、産休に入る前までに収入があればふるさと納税をおこなうことができます。

しかし、産休前までの収入が少ない場合、控除する税金も少なくなります。

納めている税金が少ない状態で寄附をしてしまうと、控除上限額を超えてしまう恐れがあります。

控除上限額を超えた分については、自己負担になってしまうため注意が必要です。

だいたいの年収の目安として、201万円を超える年収があればふるさと納税をするメリットがあるといわれています。

ただ、他の医療費控除などの利用があると、控除上限額が下がるため、きちんとシミュレーションをすることが大切です。

例えば、年収202万円、共働き、扶養なしの場合の控除上限額は15,500円です。

返礼品の限度額は寄附額の3割までのため、返礼品の額は上限4,650円程度の商品を受け取ることができます。

自己負担額2,000円を考慮してもメリットがあることがわかります。

育休明けにふるさと納税をする場合

育休明けでもふるさと納税を利用することができます。

育休明けの年の住民税が0円でも問題ありません。

ふるさと納税をした際の住民税の控除は、翌年度の住民税から控除されるためです。

そのため、育休明けの年の年収で控除上限額が決まり、その年の所得税の還付と、翌年度の住民税からの控除が受けられます。

控除上限額を確認する際のポイント

ふるさと納税をおこなう際には、控除上限額の確認が重要です。

特に、産休・育休中は年収がいつもとは異なるため、控除上限額を超えないよう注意が必要です。

確認のポイントをこれから解説します。

控除上限額の確認方法

控除上限額の確認はシミュレーションなどで確認することができます。

もし控除上限額を超えて寄附をおこなうと、自己負担が生じてしまうため注意が必要です。

ボーナスの有無

ボーナスの有無に注意してください。

産休・育休中はボーナスがでない場合や、減額される場合があります。

ボーナスありで年収の予想をたてていた場合、実際の年収が予想より下回ってしまう可能性があります。

年収が下がれば、ふるさと納税の控除上限額も下がります。

源泉徴収票を確認

産休・育休中の年収は把握が難しいため、源泉徴収票で確認するのがおすすめです。

会社員は12月から翌年1月頃に源泉徴収票が発行されます。

もし12月中に源泉徴収票が発行されなかった場合、1月から12月までの給与を合計して、控除上限額を確認してください。

産休・育休中にふるさと納税をする際の注意点

産休・育休中にふるさと納税をする際にはいくつかの注意点があります。

とくに、出産に関する手当金や医療費控除の取り扱いについては、控除上限額に影響を与えるため注意をしてください。

それぞれのポイントについて解説します。

出産に関する手当金は非課税

出産に関する手当金として出産手当金や、育児休業給付金などがあります。

これらの手当金は非課税所得のため、所得税や住民税といった税金はかかりません。

そのため、ふるさと納税の控除上限額を計算する際に、手当金を年収には含めないようにしてください。

出産に関する手当金には以下のようなものがあります。

- 出産手当金

- 育児休業給付金

- 出産一時金

- 児童手当

- 自治体や会社からの出産祝い金など

医療費控除を考慮して計算する

出産費用や妊婦健診費用は医療費控除の対象です。

医療費控除は年間の医療費が10万円を超えた場合に利用できます。

医療費控除の対象になるもの

- 妊婦健診費用

- 出産費用

- 通院のための交通費(公共交通機関利用)

- 出産のための交通費(タクシーも可) など

医療費控除は家族で合算することもできるため、申請は夫か妻のどちらか一方でおこないます。

申請するには確定申告が必要です。

医療費控除がある場合、ふるさと納税の控除上限額は下がるため注意が必要です。

医療費控除を利用すると、ふるさと納税の控除上限額の金額は、医療費控除額の2%〜4.5%程度少なくなるといわれています。

医療費控除がある場合の控除上限額の確認には、詳細シミュレーションを利用するのがおすすめです。

税金の控除を受けるためには申請が必要

ふるさと納税の申請には、確定申告かワンストップ特例制度での申請が必要です。

ワンストップ特例制度は、確定申告をしなくても簡単にふるさと納税の寄附金控除が受けられる制度です。

この制度を利用できるのは、以下の条件を満たしている必要があります。

- 1年間の寄附自治体数が5つ以下

- 確定申告をする必要のない給与所得者

ワンストップ特例制度を利用できない場合は、確定申告をします。

医療費控除がある場合は確定申告で申請してください。

まとめ

産休・育休中でもある程度の年収がある年であれば、ふるさと納税のメリットを受けられます。

ポイントは、正確な年収の把握と、医療費控除を申請する場合には控除上限額が下がるということです。

年収や控除の有無を確認できたら、シミュレーションをして控除上限額を確認してください。

ぜひ、産休・育休中の方も、これから産休に入る方も、本記事を参考にしてふるさと納税をおこなってみてください。