目次

年収1,000万円の人にとって、ふるさと納税は大変メリットの大きい制度といえます。

もらえる返礼品の総価額が高くなるため、魅力的な返礼品を存分に楽しむことができます。

ふるさと納税を優位に利用するには、寄附金がほぼ税額控除される上限額などを把握しておくことが肝心です。

年収1,000万円の人の寄附上限額の目安や寄附する上での注意点、返礼品選びのコツなどをご説明します。

年収1,000万円の人のふるさと納税限度額目安

ふるさと納税は寄附者の年収に応じて控除上限額が異なっており、基本的に各自が上限額を意識して寄附を行います。

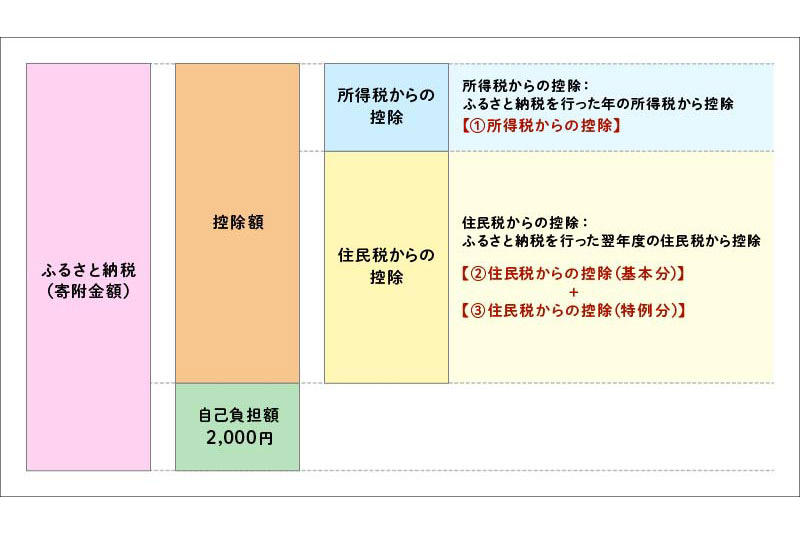

寄附金を控除上限額内で納めると、自己負担分2,000円を除く金額が控除の対象になります。

具体的には、その年の所得税と翌年度の住民税から還付・控除が行われます。

そのため実質2,000円の自己負担で寄附先自治体から魅力的な返礼品を受け取ることができるという点が、ふるさと納税のメリットとして挙げられるのです。

年収1,000万円の人のふるさと納税の控除限度額は、家族構成によって幅があります。

自己負担金2,000円を除く年間控除上限額の目安は、以下の通りです。

年収1,000万円(給与収入)の人のふるさと納税の年間控除上限額目安

| 家族構成 | 控除上限額目安 |

|---|---|

| 独身または共働き | 約18万円 |

| 夫婦(扶養あり) | 約17万1,000円 |

| 独身または共働き+子1人(中学生以下) | 約18万円 |

| 独身または共働き+子1人(高校生) | 約16万6,000円 |

| 独身または共働き+子1人(大学生) | 約16万3,000円 |

| 夫婦(扶養あり)+子1人(中学生以下) | 約17万1,000円 |

| 夫婦(扶養あり)+子1人(高校生) | 約15万7,000円 |

| 夫婦(扶養あり)+子1人(大学生) | 約15万4,000円 |

| 独身または共働き+子2人(大学生・高校生) | 約15万3,000円 |

| 夫婦(扶養あり)+子2人(大学生・高校生) | 約14万4,000円 |

※社会保険料控除額を給与収入の15%と仮定した場合

※住宅ローン控除等を受けていない場合

※「共働き」は納税者が配偶者(特別)控除の適用を受けていないケースが該当

(配偶者の給与収入が200万超の場合)

※高校生は16歳~18歳の扶養家族、大学生は19歳~22歳の特定扶養家族が該当

参照:総務省「全額(※)控除されるふるさと納税額(年間上限)の目安」

子どもが中学生以下の場合は、控除額に影響はありません。

また表中の金額はあくまで目安を示しているため、より正確には、各自治体窓口に問い合わせたりふるさと納税のポータルサイトなどのシミュレーション機能を活用したりして確認してください。

年収1,000万円の人にふるさと納税がおすすめの理由

ふるさと納税は年収1,000万円以上など高所得者の人ほどメリットが大きく、利用するのがおすすめです。

例えば税額控除を受けつつ高価な返礼品を獲得できる点や、自治体サービスの向上や文化・スポーツ振興など希望する使い道で寄附を大きく役立てられる点がメリットとして挙げられます。

もらえる返礼品の総価額が大きい

年収が高い人ほど、控除額内で寄附できる金額の上限は上がります。

そして返礼品は寄附金額の最大3割の価値があるとされているため、寄附金額が高くなるということは返礼品の総価額も大きくなるのです。

自己負担金2,000円はかかってしまいますが、同じ自己負担額でより高価な返礼品を獲得できるため、高年収な人ほどふるさと納税をするメリットは大きくなります。

例えば独身または共働きの場合、年収によって以下のように控除限度額や返礼品の総価額が上下するのです。

【年収別】独身または共働きの場合のふるさと納税控除限度額・返礼品の総価額の目安

| 年収 | 控除限度額の目安 | 返礼品の総価額の目安 |

|---|---|---|

| 300万円 | 約2万8,000円 | 約8,400円 |

| 500万円 | 約6万1,000円 | 約1万8,300円 |

| 1,000万円 | 約17万7,000円 | 約5万3,100円 |

※「返礼品の総価額の目安」は返礼割合を寄附金の3割とした場合

配偶者や扶養家族の有無など条件が変われば金額も変化しますが、年収という面でみると、高年収な人ほど税額控除される寄附金額や返礼品総価額は大きくなります。

寄附金の使い道を選ぶことができる

ふるさと納税をする際に、寄附先自治体によっては寄附金の使い道を選ぶことができます。

そのため寄附金額が大きいとそれだけ希望する使い道に役立てることが可能になるのです。

例えば神奈川県小田原市のふるさと納税では、下記の寄附金の使い道を選ぶことができます。

例)神奈川県小田原市のふるさと納税寄附金の使い道

- 市長におまかせ(使途指定なし)

- 福祉・医療に関する分野

- 暮らしと防災・防犯に関する分野

- 子育て・教育に関する分野

- 地域経済に関する分野

- 歴史・文化に関する分野

- 自然環境に関する分野

- 都市基盤に関する分野

- 市民自治・地域経営(行政サービス)に関する分野

ふるさと納税の寄附先は、住んだ経験や思い入れのある地の自治体を選ぶケースも多いですが、寄附金の使い道も納税者側で決められると「自治体を応援している」という実感をより深く持つことができます。

また寄附金の役立て方にこだわりがある人の場合、寄附金の使い道から寄附先自治体を選ぶやり方もおすすめです。

ふるさと納税をする際の注意点

メリットの大きいふるさと納税ですが、寄附する際には注意点もあります。

控除上限額をきちんと把握して寄附すれば自己負担を最小限にできますが、実際には節税になるわけではありませんし、なかには上限額が下がったり控除条件を満たさなかったりするケースもあり得ます。

各注意点を踏まえた上で優位に制度を利用しましょう。

節税になるわけではない

「ふるさと納税は節税になる」と考えて寄附する人もいますが、実際には節税になるわけではありません。

所定の手続きをすると自己負担額2,000円を除く寄附金が所得税や翌年度の住民税から還付・控除されるという仕組みであり、「寄附金のほとんどが戻ってくる」というだけで、節税とはいえないのが実情です。

ふるさと納税をする上でのメリットは前述した通り、実質2,000円の負担で寄附先自治体から魅力的な返礼品を受け取れる点や、寄附金の使い道を選ぶことが可能な点にあります。

他の所得控除があると控除限度額は下がる

自己負担2,000円を除く全額が税額控除される寄附金上限額の目安については先に触れましたが、ほかに所得控除を受けている場合は上限額がさらに下がる可能性があります。

以下の所得控除がある場合は要注意です。

配偶者控除

年間の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)などの規定を満たした配偶者がいる場合に、一定の所得控除が受けられる仕組み。

住宅ローン控除

床面積50平米以上の住宅を購入した際に所得税や住民税から10年間税額控除が受けられる仕組み。

医療費控除

基本的に1年で10万円以上の医療費を払った場合に申請。

課税の対象となる所得から1年分の医療費を差し引いて税金を計算し直す。

ふるさと納税をする際には寄附者自身が上記の控除を受ける可能性があるかどうか、事前に確認しておくことが重要です。

もしほかの所得控除を受ける場合、シミュレーションなどを利用して寄附金上限額を計算し直しましょう。

限度額を超過すると自己負担額が増える

前述した通り、税額控除される金額を超える寄附をしてしまうとその分は自己負担となります。

2,000円以上の自己負担金を出さないようにするために、寄附の限度額をできるだけ正確に調べることが重要です。

限度額は以下の計算式で割り出せます。

(個人住民税所得割額×20%)÷(100%ー住民税の税率―(所得税率×復興税率)+自己負担分2,000円

本人名義でないと控除や還付を受けられない

納税者と控除を受ける人の名義が一致していないと、税金の還付・控除対象になりません。

例えばクレジットカードを使って寄附する場合、決済者と控除を受ける人が同一でないと控除に必要な書類である寄附金受領証明書が無効となります。

そのため寄附先や返礼品を家族が選んでいる場合でも、寄附自体は本人名義で行うように留意してください。

ふるさと納税のポータルサイトを通して寄附する場合も、返礼品の選定や入力操作は家族がしても控除を受ける人が納税の名義人となるようにサイト登録や決済の際には気を付けましょう。

年収1,000万円の人のふるさと納税返礼品の選び方

年収1,000万円の人がふるさと納税をすると、寄附金額が控除限度内であっても返礼品の選択肢を広く持つことができます。

高価な返礼品を選択したり豊富な種類の返礼品を組み合わせたりと、選び方にバリエーションを持たせることも可能です。

返礼品を自由に選びやすいという点からも、年収1,000万円の人にとってふるさと納税は魅力の大きい制度となります。

10万円以上の豪華な返礼品を楽しむ

年収1,000万円の人は、10万円以上の寄附に対して送られる豪華な返礼品を受け取ることができます。

10万円以上の寄附への返礼品には洗える二枚合わせ羽毛掛けふとん、毎月届く「北海道あつまのブランド米10kg」12カ月定期便コース、ダイヤ0.3ctペンダントといった高級品や宝飾品、人気食品の定期便などがそろいます。

高額寄附者のみに贈られる豪華な返礼品を楽しめるのは、年収1,000万円の人ならではのメリットといえるでしょう。

複数の返礼品を自由に組み合わせる

年収1,000万円の人は、豊富な返礼品の中からお好みのアイテムを複数組み合わせて選択することも可能です。

例えば寄附金額が18万円だった場合はRHF-857 レミパンプラス&ミニセット、アサヒスーパードライ350ml缶24本入り2ケース、極上但馬牛 肩ロースすき焼き用500g、プロフィットささみプロテインバーセット、因島はっさくゼリー72個入り、尾花沢すいか6Lサイズ、北海道産ビーフハンバーグ(ありがとう)90g×6、濃厚カスタードダブルシュークリーム7個 糖質50%カットといった組み合わせで返礼品を選べます。

このように多彩な種類の返礼品を獲得して楽しむ方法も可能です。

普段使いする日用品を選んで備蓄する

ふるさと納税の返礼品の中にはトイレットペーパーリラクル108mm×150m、クラリスボックスティッシュ60箱、10年保存水 災害 防災 非常時用(1.8リットル×12本セット)、LIONオーラルケアセットといった日用品もそろっています。

普段使いと非常時の備蓄の両方の用途にする場合でも十分な量なので、非常に便利です。

年収1,000万円の人の場合、返礼品を多く選ぶことも可能となるため、これらの日用品を返礼品の一部に選ぶのも得策といえます。

まとめ

年収1,000万円の人のふるさと納税は寄附上限額が高くなる分寄附先に多大な貢献ができるほか、寄附者自身が受け取る返礼品などのメリットも大きくなります。

寄附金がほぼ全額控除される上限額や確実に控除される条件を心得た上で、寄附金の使い道や返礼品の種類なども留意して存分に制度を活用しましょう。