目次

ふるさと納税で寄附控除が適用される限度額を超えて寄附を行うと、超過分は自己負担となってしまいます。

そのため、ふるさと納税をした後に、限度額を超えていなかったかどうか「答え合わせ」をしたいという人は多いのではないでしょうか。

この記事では、ふるさと納税の結果を確認する方法や、十分に税額控除されていなかった場合に考えられる原因と対処法を説明します。

ふるさと納税の答え合わせは「住民税決定通知書」を確認

ふるさと納税のメリットが最大となる上限額は、年収や家族構成などによって異なります。

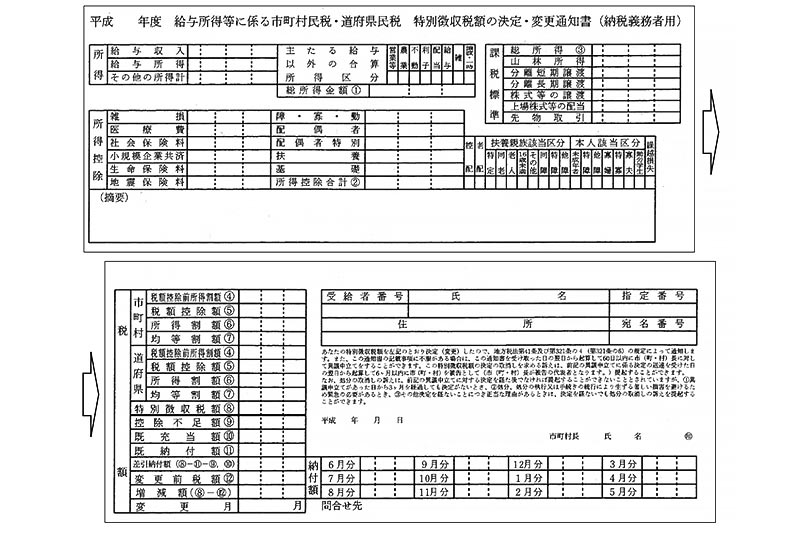

ふるさと納税の寄附金額が税額控除されているかどうか答え合わせをするには、住民税決定通知書を確認しましょう。

一般的には通知書の中の摘要欄に寄附金税額控除額が記載されているので、摘要欄をチェックします。または、寄附金控除あるいは税額控除の欄からも確認できます。

「個人住民税の特別徴収税額決定通知書(納税義務者用)の記載内容に係る秘匿措置の促進(概要)」

(総務省)を加工して作成

住民税決定通知書を確認し、寄附金額が自己負担額を除いて全額控除されていなかった場合、各自の控除限度額を超えた寄附をしたことになります。

そもそも「住民税決定通知書」とは?

「住民税決定通知書」は、自治体によってさまざまな名称が付けられていますが、6月から翌年5月までに各自が納付する住民税を知らせる書類です。

会社員の場合は勤務先で受け取り、個人事業主の場合は居住する自治体から送付されます。

前年の年収をもとに納付する住民税額を示す重要な書類であり、再発行はできないため、受け取ったら大切に保管しておきましょう。

ふるさと納税の答え合わせの確認方法は2つ

ふるさと納税の答え合わせの方法は、以下の2パターンあります。

- ワンストップ特例制度で申請した場合

- 確定申告で申請した場合

ワンストップ特例制度を申請した場合、ふるさと納税の寄附金は住民税を減額する形で控除されるため、住民税決定通知書で答え合わせができます。

一方で確定申告している場合、ふるさと納税をすると所得税からの還付と住民税の減額の二段階で控除が行われるため、それぞれ確認作業を行う必要があります。

ワンストップ特例制度で申請した場合

ワンストップ特例制度を利用してふるさと納税をした場合、以下の手順で答え合わせができます。

- 住民税決定通知書の摘要欄や寄附金控除・税額控除が記載されている欄をチェックして、寄附金控除額を確認する。

- 寄附金控除額が「(ふるさと納税の寄附金額)-(自己負担額2,000円)」であればOK。

住民税の減額は寄附金控除以外に、調整控除や配当控除などの種類があります。

また寄附金控除も、ふるさと納税以外に、自治体や特定の団体への寄附も含まれます。

そのため複数の要因によって控除が発生する場合、住民税決定通知書をチェックしても「ふるさと納税関連分の控除額が分からない」という可能性があります。

不明な点があれば、通知書を発行する自治体に問い合わせてください。

確定申告で申請した場合

確定申告で申請した場合、前述した通り所得税の還付と住民税の減額の2点を確認する必要があります。

- 確定申告後、所得税の還付金が口座に振り込まれていることを確認する。ふるさと納税の寄附による所得税の還付金額は以下の式で算出。

(ふるさと納税の寄附金額-2,000円)×(所得税の税率)

※所得税の税率は2037(令和19)年まで、復興特別所得税の税率が加算されます。 - 住民税決定通知書から、ふるさと納税による住民税の税額控除金額を確認する。

- 1の還付金額と2の控除額を足して、「ふるさと納税の寄附金額-2,000円」であればOK。

所得税の還付もふるさと納税だけでなく、医療費控除の適用など他の要因で発生するケースがあるので注意してください。

ふるさと納税の結果が合わなかったときの原因と対処法

ふるさと納税の答え合わせをして寄附金額が十分に控除されていない場合、以下の原因が想定されます。

原因に応じて対処法なども異なるので、答えが合わなかった際にはまず原因を探ることが重要です。

上限額を超えてふるさと納税をした

ふるさと納税では各自の年収や家族構成などに応じて、寄附控除が適用される上限額が設定されています。

自身の上限額を超える寄附を行うと、超過した分は税額控除されず、自己負担となってしまいます。

このような事態を防ぐための対策を紹介します。

ただし、いずれも答え合わせをする前に行う必要があります。

まずは、寄附を行う前に自身の上限額を把握しておいて、寄附金額を事前に調整することが重要です。

すでに上限を超える寄附をしてしまったという場合、寄附をした年内であれば、投資の含み益を利益確定したり副業したりして、所得を増やすことが有効です。

所得が増えると寄附上限額がアップするためです。

ただ、この方法は確定申告が必要になるケースが多いと考えられるため、ワンストップ特例制度を利用する予定だった場合は注意してください。

申請し忘れたふるさと納税があった

確定申告の際にふるさと納税の寄附金控除を申告し忘れると、その分の所得税は還付されません。

この場合は、5年以内であれば更正の請求が可能です。

所轄税務署長に更正の請求書を提出し、納め過ぎた税金を戻してもらうように手続きしましょう。

寄附者の名義が違った

「家族名義で寄附しようと思っていたが、誤って名義を自分にしてしまった」というケースも考えられます。

例えば、「寄附先自治体や返礼品は専業主婦である妻が選ぶが、寄附者の名義は年収の高い夫にする」といった使い方がしばしば見られます。

このとき誤って妻の名義で申し込んでしまうと、想定通りに寄附金控除を受けることができず、自己負担分が増えてしまいます。

名義人を間違えて寄附をしてしまった場合などは、寄附先自治体に相談しましょう。

場合によっては、対応してもらえる可能性もあります。

ワンストップ特例制度で6自治体以上にふるさと納税をした

1年のうちに6自治体以上にふるさと納税をした人がワンストップ特例制度を申請すると、特例制度の利用条件に適合しないため無効となります。

ワンストップ特例制度は、確定申告をする必要のない給与所得者などが1年間で5自治体以内にふるさと納税をした場合に限り、確定申告をしなくてもふるさと納税の税額控除が適用される仕組みです。

6自治体以上に寄附をした場合は、この制度は利用できなくなります。

この場合は、確定申告に切り替えることで対処できます。

ワンストップ特例制度の申請後に確定申告をした

ワンストップ特例制度を申請した後、他の要因から確定申告に切り替えた場合も「ふるさと納税の答えが合わない」状態に陥る可能性があります。

例えば住宅ローン控除を受ける場合、1年目は確定申告をしなければいけません。

このとき、ワンストップ特例制度を申請した後から「住宅ローン控除1年目だった」ことを思い出し、確定申告に切り替えた際に、寄附金控除の申告をし忘れてしまうと、ふるさと納税関連分の所得税還付が受けられなくなります。

対処法としては、前述のふるさと納税を申告し忘れたケースと同様に、5年以内に更正の請求を行えばOKです。

ふるさと納税に失敗しないためのポイント

「ふるさと納税の答えが合わない」という失敗を防ぐポイントとして、以下が挙げられます。

- ふるさと納税の控除額の上限を確認すること

- ワンストップ特例制度で申請する場合は条件を確認すること

ふるさと納税をする前や税額控除のための手続きをする前に、寄附金額や条件などをしっかり確認しておくことで、寄附をし過ぎたり手続きができなかったりといったミスを防ぐことができます。

ふるさと納税の控除額の上限を確認すること

前述した通り、ふるさと納税には各自の年収や家族構成などに応じて寄附金がほぼ税額控除される上限額が設定されています。

「上限を超える寄附をして自己負担分が増えてしまった」というミスを防ぐためには、自身の上限額を把握しておくことが重要です。

自己負担2,000円を除く全額が税額控除される寄附の上限額は、以下の式で算出します。

(個人住民税所得割額×20%)÷{100%-住民税の税率-(所得税率×復興税率)}+2,000

ふるなびのシミュレーションを使えば、年収と配偶者控除の有無を入力するだけで上限額の目安が分かります。

ワンストップ特例制度で申請する場合は条件を確認すること

ふるさと納税でワンストップ特例制度を申請する場合、「自身が特例制度の利用条件を満たしているかどうか」を確認することが重要です。

制度の利用条件を満たしていないのに申請しても無効となってしまい、税額控除が受けられません。

ワンストップ特例制度の利用条件は以下のとおりです。

- 確定申告をする必要のない給与所得者であること

- 1年の間にふるさと納税をした寄附先が5自治体以内

6自治体以上にふるさと納税をした場合や、給与所得者であっても医療費控除などを受ける場合は確定申告が必要となり、特例制度は利用できません。

また、特例制度の期日はふるさと納税をした翌年の1月10日です。

期日に間に合わなかった場合も確定申告をしなければいけなくなるため、注意しましょう。

ふるさと納税の答え合わせに関するよくある質問

Q.ふるさと納税の結果はいつわかる?

確定申告をした場合もワンストップ特例制度を利用した場合でも、ふるさと納税の答え合わせには最終的に住民税決定通知書が必要になるため、結果が確認できるのは通知書受け取り以後になります。

住民税決定通知書を受け取る時期は、寄附をした翌年の5、6月ごろです。

Q.住民税の控除はいつから受けられる?

ふるさと納税をした翌年度の住民税が控除されます。

寄附した翌年度の6月から、さらに次の年の5月に納付する住民税が控除対象となります。

Q.ふるさと納税したのに住民税が安くならないのはなぜ?

前述した通り、控除上限額を超える寄附を行っていたり、寄附者の名義を誤ったりといったことが考えられます。

ワンストップ特例制度を申請した場合は、利用条件を満たしていたか、改めて確認しましょう。

そのほかには、ごくまれに自治体側の手続きミスの可能性もあり得ます。

この記事を参考にして、何度確認しても原因がわからない場合は、寄附先やお住まいの自治体の窓口に問い合わせてみてください。

まとめ

ふるさと納税のメリットである税額控除を受けるためには寄附をした後に答え合わせをきちんとして、「適切に控除されているかどうか」を確認する作業が肝要です。

寄附をしてから答え合わせに必要な住民税決定通知書が届くまで期間が空きますが、通知書を受け取ったら忘れずに確認しましょう。