目次

ふるさと納税は一人ひとりの収入に応じて、寄附できる限度額が決まっています。

効率的にふるさと納税を活用するためには自分の限度額を知っておく必要があるのです。

最近では本業以外に副業をしている人も増えているため、収入として副業の収入やいわゆる雑所得を含んで計算するべきかどうかわからない!という人も多いのではないでしょうか。

ここでは雑所得とふるさと納税の限度額との関係や計算方法、注意点を紹介しています。

ふるさと納税をしたい人で副業をしている人は、仕組みやポイントをしっかり理解したうえで、寄附をするようにしましょう。

雑所得とは

所得は収入から経費を差し引いた後の金額のことで、以下の10種類に分けられていますが、雑所得はそのうちの一つです。

【所得の種類】

利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得、雑所得

雑所得は、その他9種類の所得に当てはまらないもの全般が該当します。

例えば、以下のようなものは雑所得になります。

【雑所得の例】

- FXでの収入

- ネットショップでの収入

- 仮想通貨

- 年金

- 印税や講演料

- 専業でないフードデリバリー

- アフィリエイト収入

- オークションやフリマアプリの収入

これらの雑所得が年間20万円以上であれば、確定申告する必要があり、ふるさと納税の控除対象となります。

ふるさと納税の寄附上限額の計算に副業などの雑所得は含めるのか?

本業以外の所得が年間20万円を超える場合には、確定申告をする必要があります。

そのためふるさと納税でも、副業などで得た雑所得に対しても20万円を超えていれば控除を受けることができます。

ふるさと納税の寄附上限額を計算するときは、雑所得のほか、以下の所得もすべて含めて計算しましょう。

- 副業の給与所得

- 事業所得

- 不動産所得

雑所得が多い場合には限度額が増えて選べる返礼品の幅が広がる

本業以外にも副業で稼いでいる人は、ふるさと納税の限度額もアップします。

限度額が増えれば、選べる返礼品の幅も広がります。

返礼品の寄附額は数千円から数十万円、百万円以上などかなり幅が広く、高額なほど返礼品の量や質も上がるケースが多いです。

副業を新たに始めた方や稼ぎが増えた人は、昨年よりも返礼品の選択肢が増え、ふるさと納税をより楽しむことができるでしょう。

副業などの所得が20万円以下の場合はどうなるのか

本来であれば、年間20万円以下の副業の所得は確定申告をする必要がありません。

ふるさと納税の限度額をアップするために確定申告をすることも可能ですが、逆に税金が上がる可能性もあることを理解しておきましょう。限度額を上げたいがために税金が増えてしまっては本末転倒です。

副業などで得ている所得が20万円以下の場合は、課税される税金の額と控除額を確認して判断することをおすすめします。

副業などで雑所得がある場合の寄附上限額の計算方法

副業などで雑所得がある場合、ふるさと納税の寄附上限額を知るには、以下の2つの方法があります。

- 自分で計算する方法

- シミュレーションを利用する方法

自分で計算する方法

自分でふるさと納税の寄附限度額を計算するには、まず以下の情報を調べておきましょう。

【自分で計算する時に必要な情報】

- 課税対象となる所得の合計金額(確定申告控で確認)

- 個人住民税所得割額(毎年6月頃に送付される住民税決定通知書で確認)

- 所得税率(国税庁のホームページで確認)

所得金額が確定していない場合や、毎年変動がある場合は、正確な数値を計算することは難しいため、目安として考えましょう。

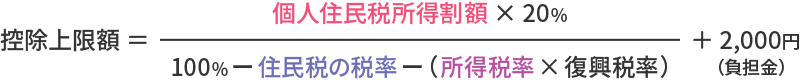

ふるさと納税の限度額は以下の計算式で計算できます。

ふるさと納税は、所得税だけでなく、住民税(基本分・特例分)から控除されます。

それぞれ以下のように、控除の限度額の割合が決まっています。

- 所得税の控除額:所得の40%以下

- 住民税基本分の控除額:所得の30%以下

- 住民税特例分の控除額:個人住民税所得割額の20%

そのため、所得税の控除額が上限でなくても、住民税特例分が上限に達していると、自己負担金が増えることになるため注意が必要です。

自己負担金を2,000円に抑えたうえで満額控除を受けたい場合は、上記の計算式で計算しておきましょう。

シミュレーションを利用する方法

自分で計算するのが大変だと感じる人は、ふるさと納税サイトにあるシミュレーターや総務省の寄附金控除額の計算シミュレーション(エクセル)を利用すれば簡単に寄附限度額を知ることができます。

シミュレーションで計算をする際は、寄附する年の源泉徴収票や確定申告の控えを用意して、正確な数値を入力できれば、より精密に限度額を知ることができます。

ただし副収入などの雑所得がある場合は、シミュレーターの入力欄に雑所得の項目が含まれているかどうかを確認しておきましょう。

副業などで雑所得がある場合のふるさと納税の注意点

ふるさと納税を利用するときに、副業などで雑所得がある人は以下の点について考慮する必要があります。

- ワンストップ特例利用不可で確定申告が必要

- 税金が増えるケースがある

- 会社に副業がバレる可能性がある

ワンストップ特例利用不可で確定申告が必要

ふるさと納税をおこなう時に、ワンストップ特例制度を利用する人は多いでしょう。

ワンストップ特例制度とはより簡単に税金の控除申請ができるシステムで、寄附を行った自治体から送られる書類に記入し返送するだけで申請ができます。

しかし副業をしていて雑所得などがある場合、このワンストップ特例制度が使えません。

本業以外の収入が20万円以上ある場合は、確定申告が必要となるためワンストップ特例制度は対象外です。

副業での収入がある人はせっかくふるさと納税で寄附しても、確定申告をしなければ控除されないため注意しましょう。

税金が増えるケースがある

副業をしていて20万円を超える収入がある場合は確定申告を行うことで、ふるさと納税の控除対象となります。

20万円以下の場合は、確定申告は義務ではありません。

しかしふるさと納税の限度額を増やしたいがために、20万円以下の雑所得も確定申告して控除対象とする場合、逆に税金が高くなる可能性があります。

副業による収入が20万円以下の場合は、控除額と課税金額を比較して、確定申告を行うかどうか判断するようにしましょう。

会社に副業がバレる可能性がある

副業を会社に秘密にしている方は、ふるさと納税によって会社に副業していることがわかってしまう可能性があります。

ふるさと納税によって、住民税も控除されることを説明しました。

住民税は会社側が支払っているケースが多く、住民税の金額が決定した場合、会社経由で特別徴収税額決定通知書が渡されます。

この特別徴収税額決定通知書内に、副業の所得区分や納税額が記載されてしまうため、担当者がその欄を確認した場合に副業していることがわかるのです。

最近では、個人情報の観点から特別徴収税額決定通知書が圧着式になっていたり、シールが貼られているケースもあり、この場合は副業がバレる可能性は低いでしょう。

特別徴収税額決定通知書に記載されないためには、確定申告時の確定申告の第二表で「自分で納付」を選択しておくと安心です。

まとめ

ここでは本業以外に、雑所得などの副収入がある場合のふるさと納税の限度額について解説しました。

雑所得が年間20万円を超えた場合はふるさと納税の控除対象の年収に含まれるため、限度額を増やすことができます。限度額が上がれば、選べる返礼品の種類の幅が広がり、好みのものを選びやすくなるでしょう。