目次

※本コンテンツはAI技術を活用しつつ人による執筆や監修をしています。

年収600万円の方は、ふるさと納税を最大限に活用できる層といわれることがあります。

しかし、「控除上限額がいかほどか分からない」「家族構成によって金額が変動するか知りたい」という方も多いことでしょう。

この記事では、年収600万円のふるさと納税控除上限額を、具体的なシミュレーション例を交えて詳しく解説します。

年収600万円のふるさと納税控除上限額は?

ふるさと納税の寄附上限額は、年収だけでなく家族構成や他の控除によって変わります。

まずはご自身の状況に合わせた目安を把握することが重要です。

控除上限額の目安は「5万円~8万円」

ふるさと納税の控除上限額は、その年の年収や社会保険料、生命保険料控除、扶養家族の有無など、さまざまな要因によって変動します。

そのため、あくまで目安として考えることが大切です。

年収600万円の控除上限額の目安は、独身・共働きで扶養控除等がない場合、約77,000円です。

これはすべての家族構成の中で最も高額な目安のため、返礼品の選択肢も幅広くなります。

一方で、夫婦のみ(配偶者控除あり)であれば約69,000円が目安となります。

控除上限額が変動する要因

ふるさと納税の控除上限額は、所得税や住民税の金額によって決まります。

納める税金が多ければ多いほど、ふるさと納税の控除に充てられる金額も増えるということです。

年収が同じ600万円でも、家族構成や個人の状況によって税金の金額が変わり、それに伴い控除上限額も変動します。

年収のほかに、以下の項目も控除上限額に影響します。

家族構成(扶養家族の有無)

扶養家族がいると、扶養控除が適用されるため、所得から一定額が差し引かれ、納める税金が少なくなります。

それに伴い、ふるさと納税の控除上限額も下がります。

住宅ローン控除、医療費控除、iDeCoなどの他の控除

これらの控除は、所得税や住民税から差し引かれるものです。

先にこれらの控除が適用されるため、ふるさと納税の控除に使える税額が減り、結果として控除上限額が下がります。

勤務先の福利厚生(企業型確定拠出年金など)

勤務先の福利厚生で企業型の確定拠出年金に加入している場合も、控除上限額に影響が出ることがあります。

【シミュレーション】年収600万円のケース別控除上限額

ご自身の状況に当てはまるケースを確認し、具体的な控除上限額を把握しましょう。

独身・共働きで扶養控除等がない場合

- 控除上限額の目安:約77,000円

- このケースは、扶養家族がいないため、最も高い控除上限額となります。年収600万円の場合、最も多くの返礼品を選べる状況です。

夫婦(配偶者控除あり)の場合

- 控除上限額の目安:約69,000円

- 配偶者の年収が201万円以下で、配偶者控除が適用される場合です。独身の場合と比べて控除上限額が低くなるため、返礼品を選ぶ際には注意が必要です。

夫婦+子ども1人(高校生)の場合

- 控除上限額の目安:約60,000円

- 子どもが高校生(16歳以上19歳未満)の場合、特定扶養親族に該当するため、扶養控除額が大きくなります。その分、ふるさと納税の控除上限額はさらに低くなります。

夫婦+子ども2人(大学生・高校生)の場合

- 控除上限額の目安:約49,000円

- 大学生と高校生の2人の子どもがいる場合、扶養控除額がさらに大きくなるため、控除上限額は最も低い水準になります。

※これらの控除上限額は、あくまで一般的な目安です。実際の金額は、一人ひとりの所得や控除状況によって異なります。

自分で控除上限額を計算する方法

より正確な金額を知りたい場合は、ご自身で計算する方法も知っておきましょう。

控除上限額の計算式

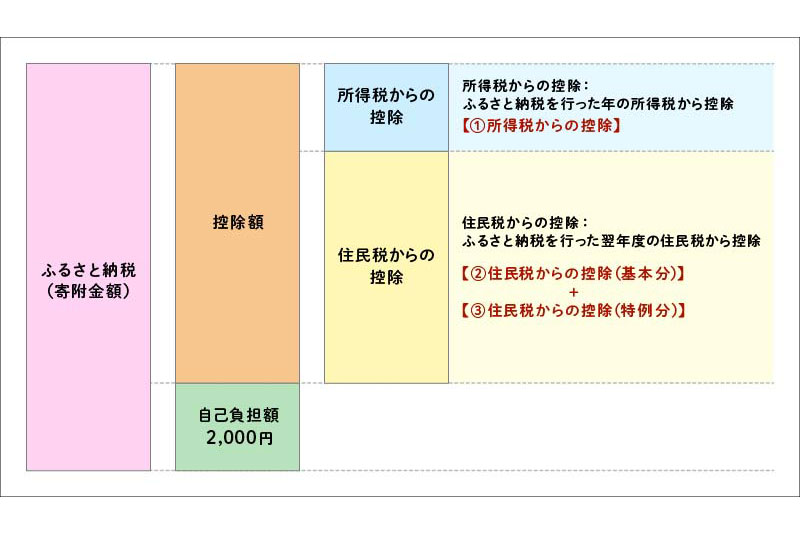

ふるさと納税で控除される税金は、所得税からの控除と住民税からの控除に分けられます。

それぞれ以下の計算式で求められます。

所得税からの控除額

(寄附金-2,000円)× 所得税率

所得税率は、課税所得額に応じて変動します。

年収600万円の場合、所得税率は10%または20%になることが多いです。

住民税からの控除額(基本分)

(寄附金-2,000円)× 10%

これはすべての寄附者に適用されるものです。

住民税からの控除額(特例分)

(寄附金-2,000円)×(100%-10%(基本分)-所得税率)

この特例分は、住民税所得割額の20%を超えないように設定されています。

これらの合計額が、ふるさと納税の寄附金から自己負担額の2,000円を引いた金額と同じになる寄附金が、控除上限額です。

計算が複雑なので、あくまで参考としてください。

実際に控除可能な限度額は、以下の計算式で割り出せます。

(個人住民税所得割額×20%)÷(100%―住民税の税率―(所得税率×復興税率)+自己負担分2000円

控除上限額シミュレーションの活用

より手軽に控除上限額を知りたい場合は、各ふるさと納税サイトが提供しているシミュレーションツールを活用してください。

源泉徴収票に記載されている「支払金額」「給与所得控除後の金額」「社会保険料等の金額」「生命保険料の控除額」などを入力することで、簡単に上限額を算出できます。

このツールを利用することで、ご自身で計算する手間を省き、より正確な目安を知ることができます。

年収600万円のふるさと納税で失敗しないための注意点

ふるさと納税を最大限に活用するために、次の点に注意しましょう。

控除限度額は正確に把握してください

シミュレーションツールや専門家への相談で、ご自身の控除限度額を正確に把握しましょう。

控除限度額を超えた寄附は、税金の控除対象にならず、全額自己負担となります。

寄附金控除の申請は忘れずに行ってください

ふるさと納税で控除を受けるためには、ワンストップ特例制度または確定申告の手続きが必要です。

手続きを忘れてしまうと、せっかく寄附したとしても税金からの控除は受けられません。

ワンストップ特例制度

- 対象者:確定申告が不要な給与所得者で、年間の寄附先が5自治体以内の方

- 申請方法:寄附先の自治体から送付される「寄附金税額控除に係る申告特例申請書」に必要事項を記入し、本人確認書類の写しとともに郵送します。寄附先の自治体が複数ある場合は、各自治体への郵送が必要です。

確定申告

- 対象者:ワンストップ特例制度を利用できない方、年間の寄附先が6自治体以上の方

- 申請方法:寄附先の自治体から発行される「寄附金受領証明書」を添付し、税務署に提出します。

まとめ

年収600万円の方は、ふるさと納税を効果的に利用することで、地域への貢献と返礼品というメリットを享受できることがあります。

ご自身の状況に合わせて控除上限額を正確に把握し、計画的にふるさと納税を活用してください。