ふるさと納税による税控除を簡単に済ませることができる、ワンストップ特例制度。

申請方法についてご不明な点がありましたら、ぜひ最後までお読みください。

※確定申告を行いたい方はふるさと納税の確定申告とは?をご覧ください。

ワンストップ特例制度とは

ふるさと納税ワンストップ特例制度とは、以下の条件を満たせば、ふるさと納税の確定申告が不要になる制度です。

制度の活用により、主にサラリーマンなどの給与所得者は、確定申告を行うことなくふるさと納税を行えるようになりました。

- ふるさと納税以外の確定申告が不要な給与所得者(会社員など)の方

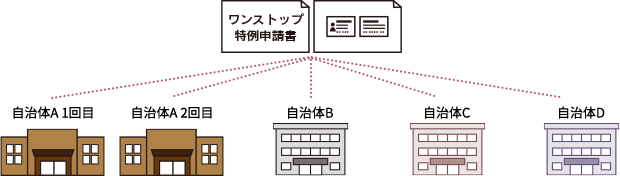

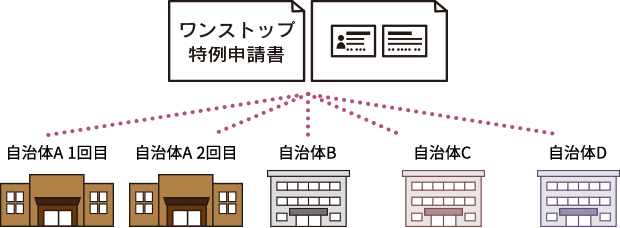

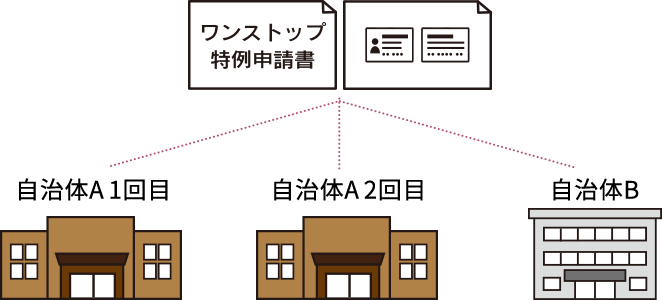

- 1年間(1月~12月)でふるさと納税の寄附先が5自治体以内である方

※5自治体までであれば、寄附は何度でも行うことが可能です

複数回寄附をした場合、その都度自治体へ

必要書類を郵送する必要があります

ワンストップ特例制度の

申請方法について

ご不明な点は

ありませんか?

ふるなびが

お答えします!

お忘れなく!

申請に受付期日がございます。

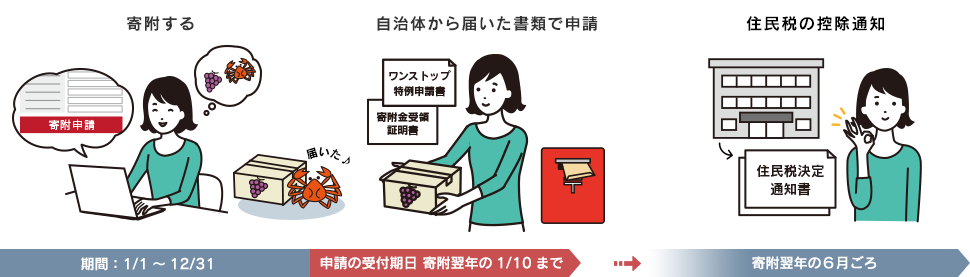

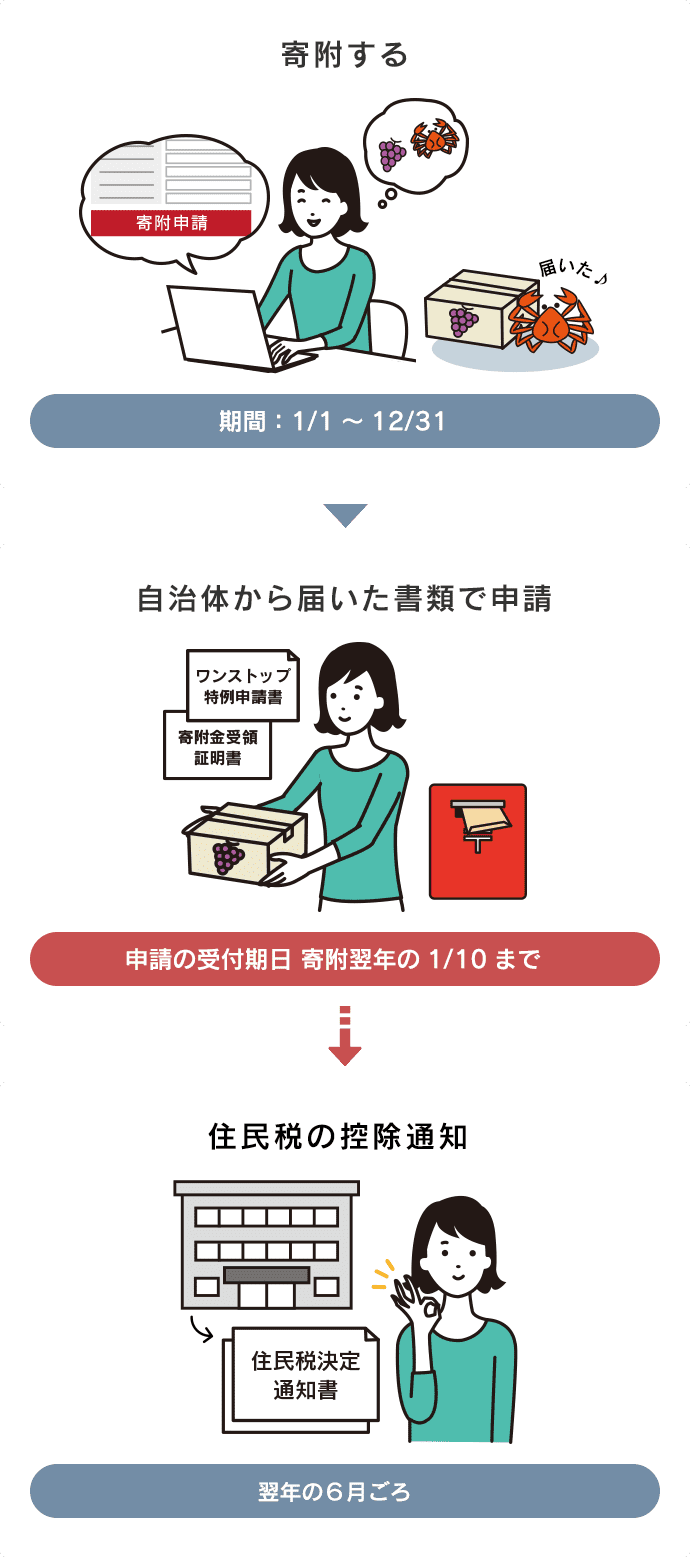

ワンストップ特例申請は、寄附の翌年1月10日まで(必着)に寄附先の自治体へ書類を提出してください。

受領証明書に記載されている受領日(入金日)が12月31日に間に合わなかった場合、税の控除を受けられるのは翌年分となります。

提出が間に合わなった場合は確定申告をする必要があります。詳しくはふるさと納税の確定申告とは?をご覧ください。

ふるさと納税での住民税控除の時期

住民税の控除は、寄附翌年の6月からとなります。

また、この確認は寄附翌年の6月に届く「住民税決定通知書」で行うことができます。

ふるなびなら簡単!

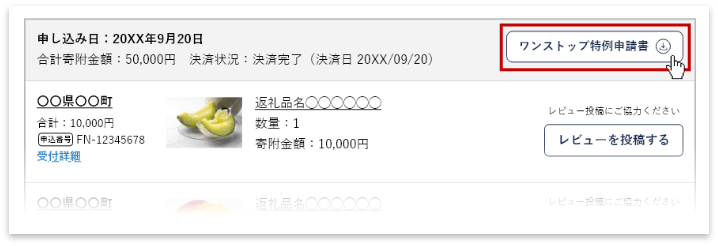

ふるなび会員はご登録情報を記入した特例申請書をマイページでダウンロードすることができます。

-

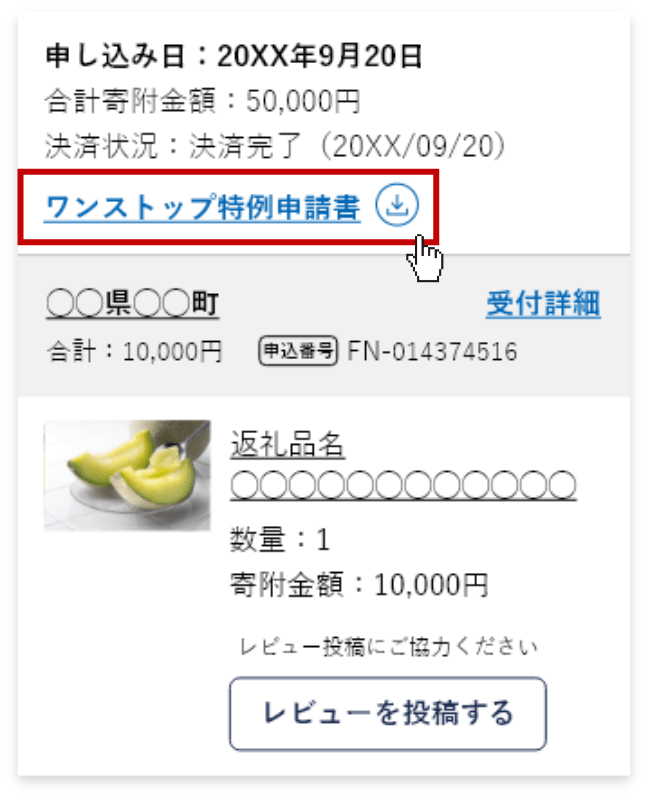

ふるなびにログインして、

マイページを確認しよう -

マイページ内「ふるなび寄附受付履歴」ページにある

申し込み日の項目内「ワンストップ特例申請書」をクリック

※申請期日を過ぎるとダウンロードできなくなります。

-

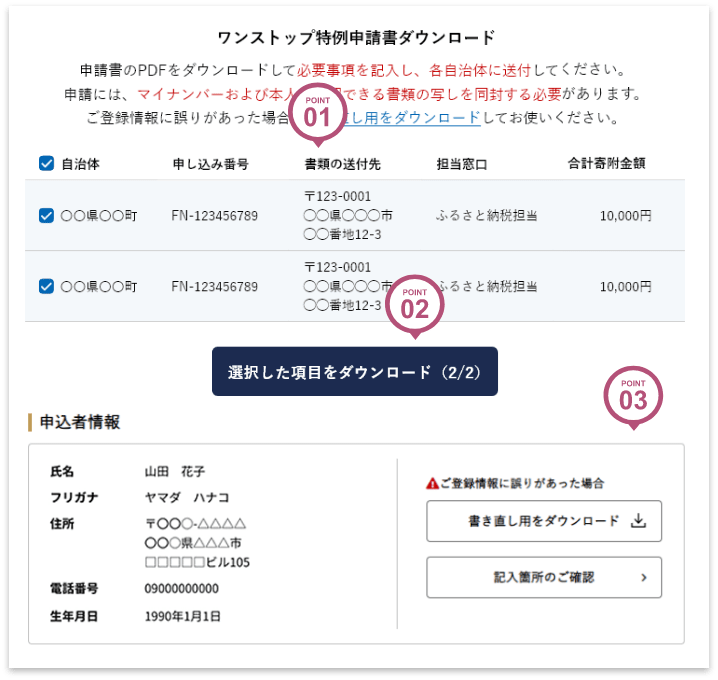

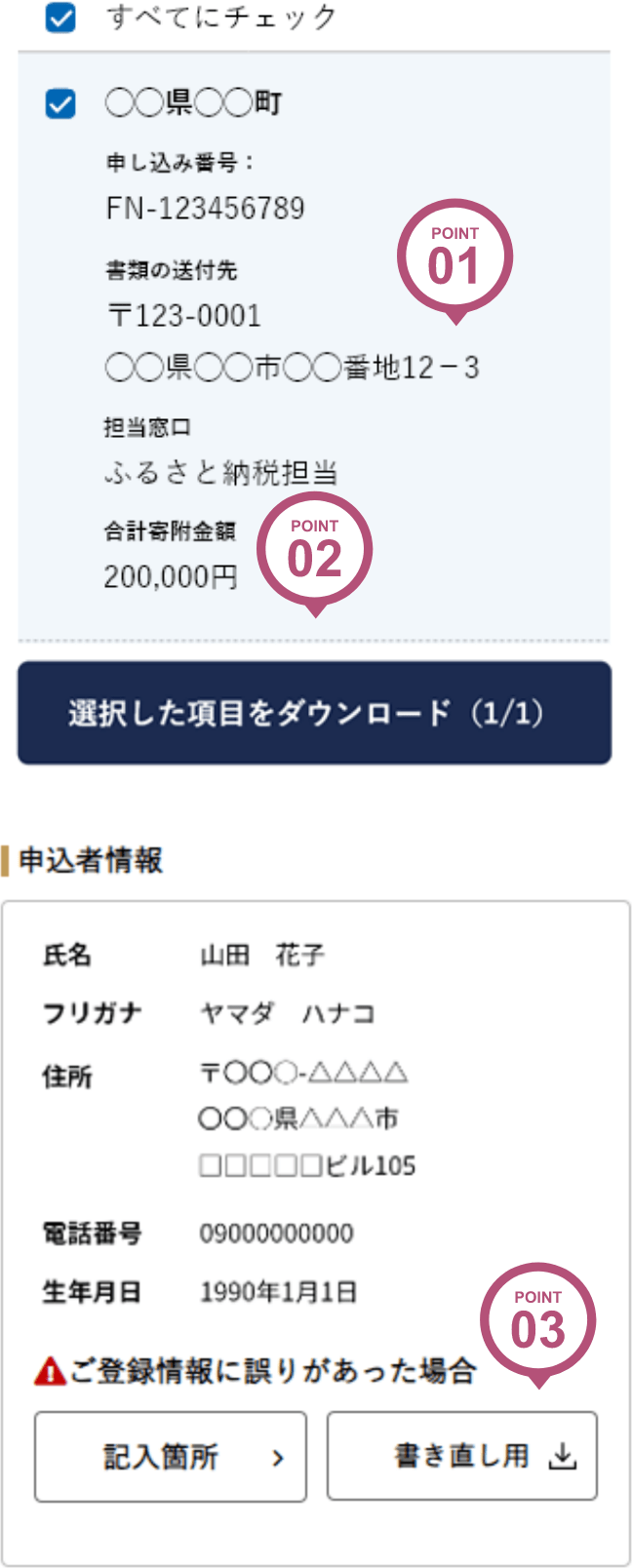

寄附情報と申込者情報を確認しPDFファイルをダウンロード!

便利な3つのポイント

-

申請書の送付先がわからない時にふるなび会員なら確認が可能!

※送付先住所の登録をしていない自治体もございます。その場合は、自治体にお問い合わせください。

-

お申し込み時の登録情報・お申し込み日・寄附金額を記載した状態で、PDFがダウンロードできるから、記入する箇所も少なくて簡単!

※マイナンバー(個人番号)はご自身でご用意ください

-

ご登録情報に誤りがあっても、書き直し用申請書をダウンロードできるので安心!

※「記入箇所のご確認」をご覧いただくと記入漏れを防止できます。

以下の場合、寄附申請情報が別々になるため控除手続きをする際は申請漏れが発生しないようご注意ください。

- 複数自治体の返礼品に寄附申し込みをした場合

- ふるなびトラベル、ふるなびカタログの返礼品に寄附申し込みをした場合

- ふるなびクラウドファンディング(固定の使い道)と寄附申し込みフォームで使い道を

選ぶ返礼品を合わせて寄附した場合 - 自治体が定める「一度の寄附で申し込みができる返礼品数」を超過した場合

-

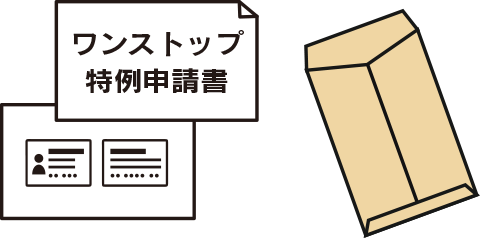

申請に必要な書類は

2種類あります!

ふるなび会員はご登録情報を記入した特例申請書をマイページでダウンロードすることができます。

特例申請書

ワンストップ特例制度の申請書は多くの場合、寄附先の自治体から「寄附金受領証明書」とともに郵送されます。

もしも、郵送されなかったり紛失してしまった場合は、専用様式のPDFファイルを印刷し、必要事項を記入したうえでご提出ください。

ふるなび会員なら申請書記入がかんたん!

「マイページで特例申請書をダウンロードする」

マイナンバーカードおよび申請者本人を確認できる書類

以下のA、B、Cのいずれかの組み合わせでの提出が必要となります。

-

Aパターン

マイナンバーカードのコピー

表面+裏面の2枚

-

Bパターン

次のうちいずれか1点

- ・マイナンバー通知カードのコピー

- ・マイナンバーの記載されている住民票の写し

次のうちいずれか1点

- ・運転免許証のコピー

- ・パスポートのコピー

-

Cパターン

次のうちいずれか1点

- ・マイナンバー通知カードのコピー

- ・マイナンバーの記載されている住民票の写し

次のうちいずれか2点

- ・健康保険証のコピー

- ・年金手帳のコピー

- ・提出先自治体が認める公的書類のコピー

※マイナンバー通知カードをご提出の場合、通知カード記載の氏名、住所等が住民票の記載事項と一致している必要があります。

一致しない場合、通知カードはマイナンバー(個人番号)の証明としてはご利用いただけません。

-

寄附申し込みフォームで

必ずチェック!

1. 特例申請書を用意する

寄附申し込みフォームで「自治体からのワンストップ特例申請書の送付」の項目で「希望する」を選択して申し込みをすると、自治体から申請に必要な書類が届きます。紛失した等の理由でダウンロードが必要な方はこちら

-

特例申請書+その他必要書類は、

寄附をするごとに自治体へ

郵送する必要があります

2. 特例申請書に必要事項を記入する

「寄附金税額控除に係る申告特例申請書」の記入例を見ながら、必要事項を記入してください。記入漏れがあると寄附金控除が受けられませんのでご注意ください。

ふるなび会員なら申請書記入がかんたん!

「マイページで特例申請書をダウンロードする」 -

本人確認書類では有効期限の定めが

ある場合

有効期限を確認できる面の

コピーをご提出ください

3. 必要書類を準備する

ワンストップ特例制度による申請では、次の2つの目的を満たす書類を添付する必要があります。

・個人番号の確認ができる書類

・本人確認ができる書類

詳しくは、必要書類ってなに?をご覧ください。 -

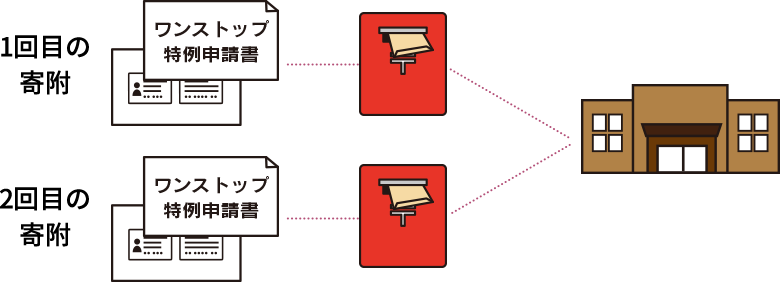

同じ自治体で複数回寄附した場合、

寄附の回数だけ

申請が必要になります!

4. 提出期限までに郵送する

記入を終えた特例申請書と各種書類を、寄附を行った自治体宛に郵送してください。提出書類に不備があると寄附金控除が受けられませんのでご注意ください。

※ワンストップ特例制度の上限自治体数は5自治体です。同じ自治体であれば複数回寄附を行っても1自治体として数えますが、同じ自治体に回数を分けて寄附をした場合は、寄附の回数に応じた必要書類を提出してください。(図参照)

-

翌年の6月ごろ届きます

【手続き完了】

あとは税金の控除を受けるだけ!ワンストップ特例制度利用時は、税額の控除について、そのすべてが「住民税控除」となります。

ワンストップ特例制度を利用することで、確定申告が不要になっているため所得税での還付は行われません。住民税での税額控除は寄附翌年の6月以降に通知が届き適用されます。※確定申告をしても、ワンストップ特例制度を利用しても、税控除される金額は変わりません。

申告特例申請事項の変更について

ワンストップ特例制度の申請書を提出後、寄附した年の翌年1月1日までに名前や住所等(電話番号を除く)の変更があった場合は、

1月10日までに申請書を提出した自治体に「申請事項変更届出書」を提出する必要があります。

「申請事項変更届出書」はこちらから

ダウンロードしてご利用いただけます。

個人事業主の方

不動産収入がある方

年収または給与所得が2,000万円を超える方

給与所得は1つの会社からだが給与以外の副収入が20万円以上ある方

医療費控除や住宅ローン控除などで税金の控除・還付を受ける方

-

一定額(年末調整されなかった給与収入金額と給与所得と退職所得を除く各種所得金額との合計額が

(20万円以上)の給与所得が2つ以上の会社からある方 「ふるさと納税 ワンストップ特例制度」の申請期日に間に合わなかった方

1年間で6自治体以上にふるさと納税をした方

確定申告は

住民税からの控除と

所得税からの還付を

受けられます

確定申告の申告期間は、所得の計算期間(1月1日~12月31日)の翌年2月16日~3月15日までとなります(休日の関係でずれる年もあります)。

ふるさと納税をして所得税と住民税の税金控除・還付を受けるには「ふるさと納税 ワンストップ特例制度」を利用できる場合を除いて確定申告が必要となります。詳しくはふるさと納税の確定申告とは?をご覧ください。

※ワンストップ特例制度を利用(申請書を寄附先の自治体に送付)した後に、確定申告の必要が出た場合、自治体が発行する「寄附金受領証明書」が必要になります。

※ワンストップ特例申請から確定申告に変更した場合、自動的に確定申告が優先されます。特例申請書が提出済みの場合でも自治体への連絡は不要です。