ふるさと納税の

確定申告徹底ガイド!

申告の流れや

申告書の作成方法を解説

ふるさと納税をすると、

寄附金額のうち控除上限額内の2,000円を越える部分について

税金が控除される仕組みになっていますが、

その控除を受けるためには確定申告または

ワンストップ特例制度を利用して申請をする必要があります。

ここではふるさと納税における確定申告について、

全体の流れや申告書の作成方法などを解説します。

確定申告とは

確定申告とは、1年間の所得に対する税金を自分で計算し、税務署へ申告・納税をする手続きを指します。

通常は自営業の方や不動産収入がある方などが対象となり、会社員などの給与所得者は確定申告をする必要はありません。しかし、ふるさと納税をした場合、寄附⾦控除の適⽤を受けるためには給与所得者であっても確定申告をするか、ワンストップ特例制度を利用して申請する必要があります。

ふるさと納税で確定申告が

必要な寄附者の条件

確定申告とワンストップ特例制度はいずれも税金の控除を受けるために必要な手続きですが、寄附者の条件によって「確定申告しか利用できない場合」と「どちらでも利用できる場合」があります。

以下の条件にご自身を照らし合わせてご確認ください。

以下の条件に1つでも当てはまる方は、確定申告をする必要があります。

ワンストップ特例制度を利用することはできません。

- 個人事業主

- 不動産収入がある

- 給与が2,000万円を超える

- 給与所得は1つの会社からだが給与以外の副収入が20万円以上ある

- 一定額(年末調整されなかった給与収入金額と給与所得と退職所得を除く各種所得金額との合計額が20万円以上)の給与所得が2つ以上の会社からある

- 医療費控除や住宅ローン控除などで税金の控除・還付を受ける

- 「ふるさと納税 ワンストップ特例制度」の申請期日に間に合わなかった

- 1年間で6自治体以上にふるさと納税をしている

上記の条件に当てはまらない方は、確定申告とワンストップ特例制度どちらでも利用することができます。

ワンストップ特例制度を利用した場合は、ふるさと納税の確定申告が不要になります。

事前に確定申告とのワンストップ特例制度の申請方法の違いなどをご確認のうえ、どちらの制度を利用するかご検討ください。

確定申告とワンストップ特例制度の関係

ワンストップ特例制度の申請期限を過ぎてしまった場合は確定申告をしましょう

ワンストップ特例制度の申請期限は、寄附をした翌年の1月上旬です。年末に寄附をした場合、申請までの期間が短いため注意が必要です。ワンストップ特例制度を利用できる方は確定申告を行うこともできますので、申請が間に合わなかった場合は確定申告の申告期限(おおよそ翌年2月中旬〜3月中旬)までに手続きを済ませましょう。

ワンストップ特例制度の申請後に間違いに気づいた場合は確定申告をしましょう

ワンストップ特例制度の申請をした後でも、確定申告は可能です。確定申告をした時点でワンストップ特例制度の申請は無効となりますので、ふるさと納税分を再度記載して確定申告を行ってください。

確定申告とワンストップ特例制度の併用はできません

寄附金額の一部をワンストップ特例で申請して、残りを確定申告するといったことはできません。

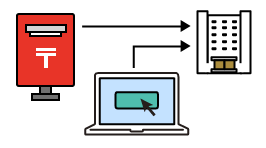

ふるさと納税の確定申告の流れ

ふるさと納税の確定申告期間は寄附した翌年の2月中旬〜3月中旬で、申告後の4月~5月頃に所得税の還付、6月頃からさらに翌年の5月まで毎月住民税から控除されます。申告手順は大きく3ステップ!早めに必要なものを揃えて、余裕を持って提出しましょう。

-

確定申告に必要なものを揃える

ふるさと納税の確定申告をするためには、下記の書類等などが必要です。

e-Taxの利用に際して、書面で電子申告の開始届出書を出した場合、利用者識別番号通知が届くまでに最短1週間、e-Taxをマイナンバーカードで利用したい方も、マイナンバーカードの申請から取得まで1ヶ月以上かかる可能性もあります。時間がかることを予め想定し、早めに準備を済ませておきましょう。必要書類と入手方法

-

❶寄附金受領証明書または

寄附金控除に関する証明書

寄附金受領証明書 寄附先の自治体より送付される。万が一無くした場合は、再発行を依頼する。

寄附金控除に関する証明書 マイページからふるなびの年間寄附額を1枚にまとめた証明書(XMLファイル)を発行する。寄附の回数が多い方におすすめ。詳細は寄附金控除に関する証明書のご案内ページをご確認ください。

-

❷源泉徴収票

勤務先が発行。通常年末~年始頃。

-

❸還付金を受け取るための

口座

ご本人名義の口座が無い場合は、銀行にて新規口座開設の手続きを行う。

-

❹マイナンバーカード

e-Taxを利用して申告する場合は必須。その他の申告方法の場合は個人番号が分かるものでも可。

オンライン申請、または個人番号カード交付申請書をポスト投函するか、街中の証明写真機から申請が可能。詳細はマイナンバーカード総合サイトをご確認ください。

寄附金受領証明書を紛失した場合

自治体から郵送される寄附金受領証明書を紛失した場合は、各自治体へ再発行依頼の連絡が必要です。再発行にはある程度の時間がかかります。再発行不可としている自治体もありますので、寄附金受領証明書は大切に保管しましょう。

また、寄附金受領証明書の代わりに、ふるなびで発行する年間寄附金額を1枚にまとめた「寄附金控除に関する証明書」の添付で寄附金控除の適用を受けることも可能です。寄附金受領証明書を再発行できなかった場合のもう1つの手段としてはもちろん、マイナポータルと連携すれば確定申告をすべてオンラインで完結することもできるなど、様々なメリットがあります。

詳しくは「寄附金控除に関する証明書」のご案内ページをご覧ください。

-

-

申告書を作成する

確定申告書の作成方法は主に「手書きで作成」する方法と「オンラインで作成」する方法の2つがあります。

オンラインで作成する場合は、画面の案内に沿って必要事項を入力するだけで、控除額などが自動で計算され便利です。

手書きで作成する

手書きで作成する場合は、確定申告の書類に必要事項を直接記載します。

確定申告の書類は国税庁のホームページでダウンロードでき、自宅のプリンターやコンビニ等で印刷できます。税務署や確定申告会場でも入手可能です。手書きで作成した場合は、オンライン上の電子申告(e-Tax)はご利用いただけません。郵送または直接税務署に持参が必要です。

オンラインで作成する

オンラインで作成する場合は、国税庁のホームページ内にある「確定申告書等作成コーナー」を利用するほか、その他の確定申告書類作成サービスやソフトを利用して作ることもできます。

必要事項を入力すれば税額等は自動計算され、書類データは保存が可能なため、複数回に分けて作成もできます。

「確定申告書等作成コーナー」の詳しい操作方法については、国税庁サイトにてご確認ください。ウェブサイト上で申告書を作成・印刷する方法

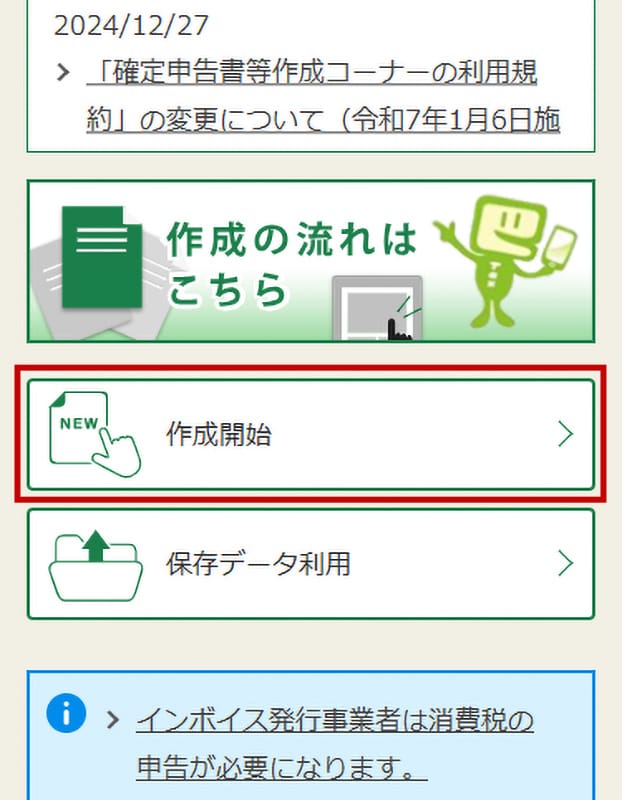

国税庁のホームページ内にある「確定申告書等作成コーナー」から、サイト上で申告書を作成する流れをご説明します。ここでは所得が給与・年金の方で、申告書をサイト上で作成して印刷、郵送もしくは持参して提出する場合を想定しています。

-

【作成開始】をクリックします。 -

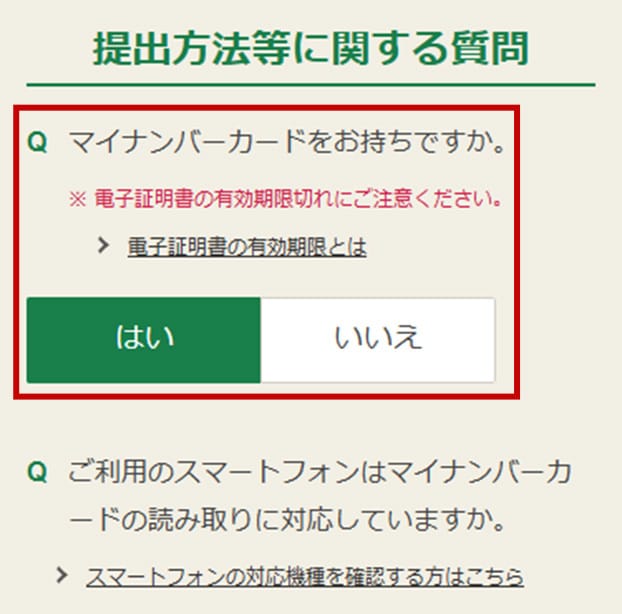

「マイナンバーをお持ちですか。」に答えます。質問に回答すると、新たに質問が追加されていきます。ここでは、マイナンバーカードを持っている場合を想定して進めていきます。 -

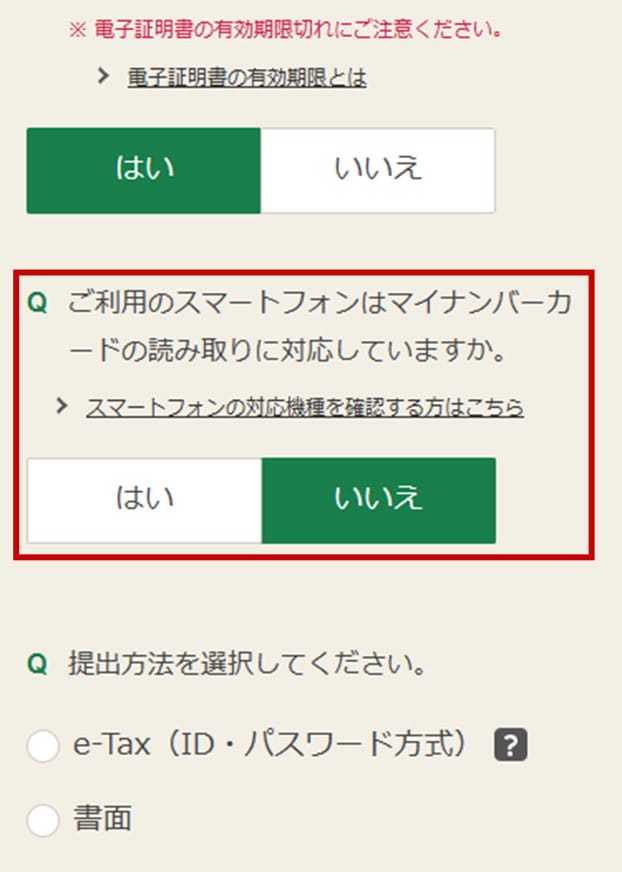

「マイナンバーカード読み取りに対応したスマートフォン又はICカードリーダライタをお持ちですか。」に答えます。ここでは、持っていない場合を想定して進めていきます。 -

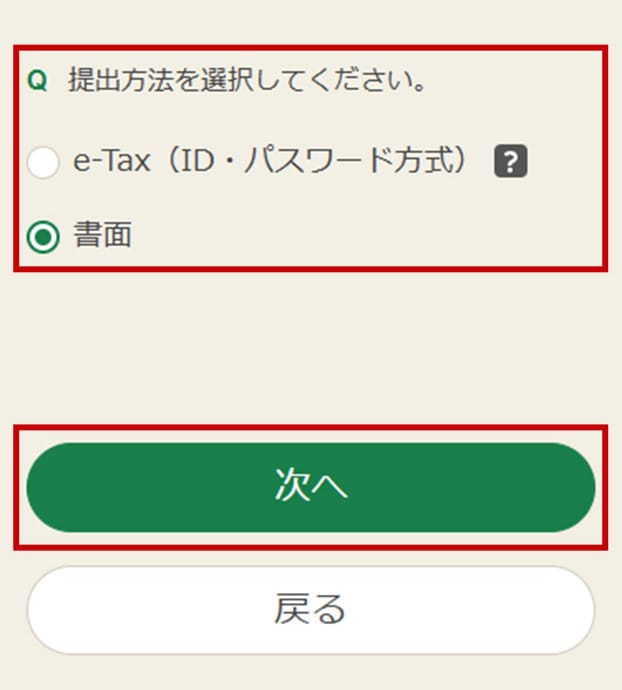

希望の提出方法をクリックします。ここでは、書面を印刷して、郵送もしくは持参で提出する場合を想定して進めていきます。 -

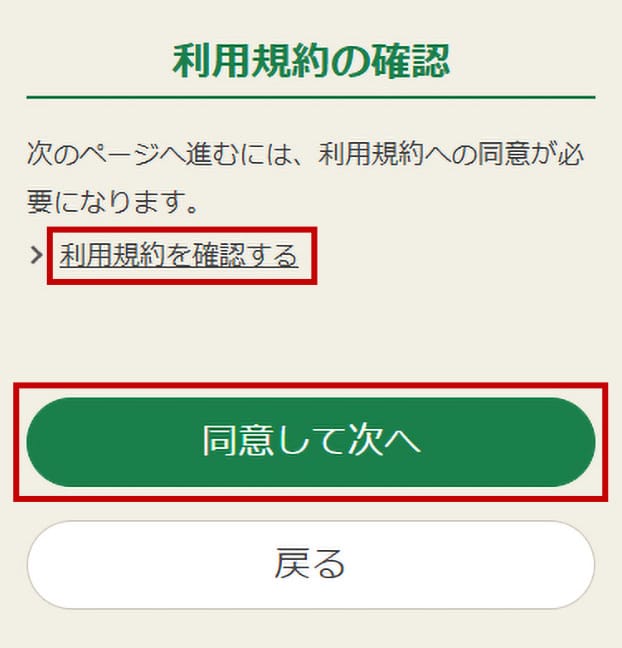

推奨環境と利用規約を確認して、【利用規約に同意して次へ】をクリックします。 -

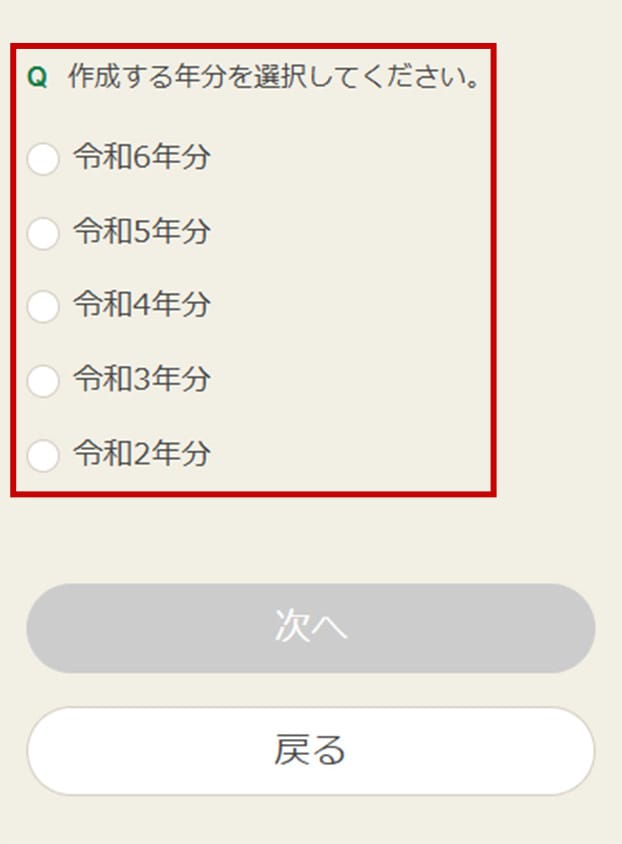

作成する年度をクリックします。 -

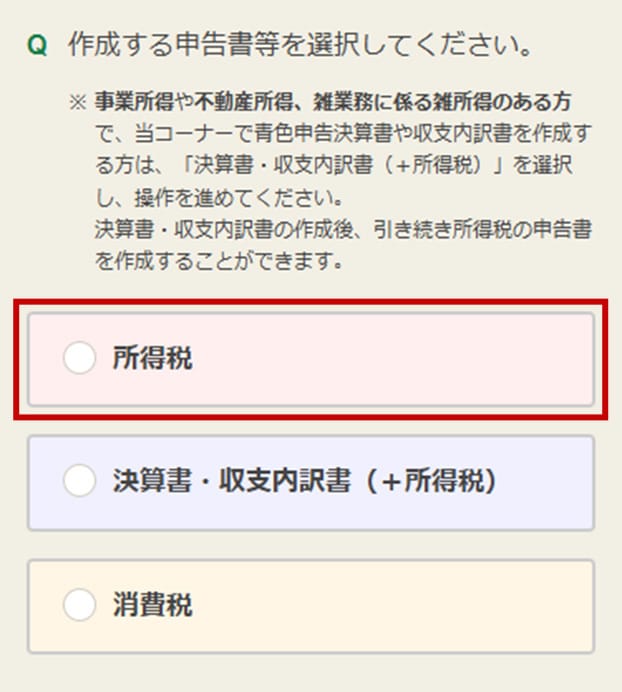

所得税のエリアをクリックします。 -

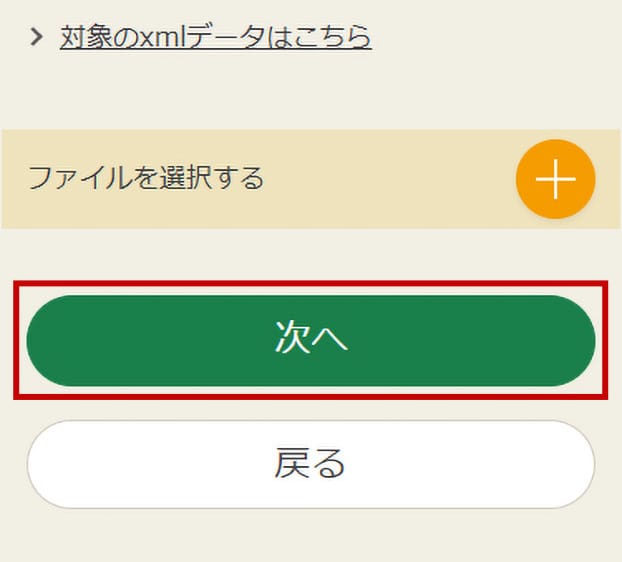

そのまま【次へ】をクリックします。ここでは、「xmlデータ」を読み込みをしない場合を想定して進めていきます。 -

【作成開始】をタップします。 -

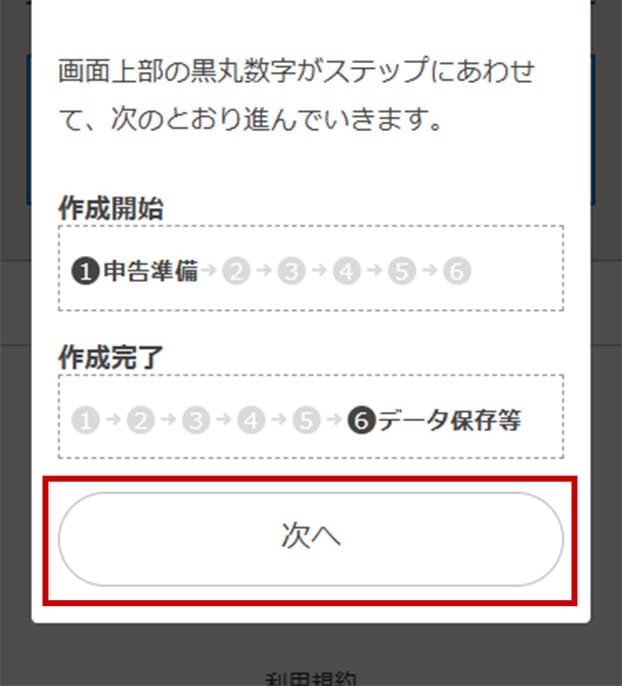

確定申告書等の完成までのステップを確認して【次へ】をタップします。 -

【所得税】をタップします。 -

作成する年度をタップします。質問に回答すると、新たに質問が追加されていきます。 -

「マイナンバーをお持ちですか。」に答えます。ここでは、マイナンバーカードを持っている場合を想定して進めていきます。 -

「ご利用のスマートフォンはマイナンバーカードの読み取りに対応していますか。」に答えます。ここでは、対応していない場合を想定して進めていきます。 -

提出方法を選択して【次へ】をタップします。ここでは、書面を印刷して、郵送もしくは持参で提出する場合を想定して進めていきます。 -

利用規約を確認して、【同意して次へ】をタップします。 -

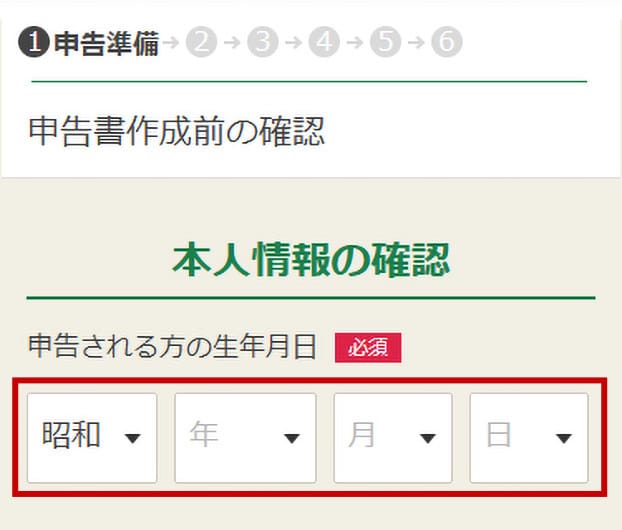

申告される方の生年月日を入力します。 -

そのまま【次へ】をタップします。ここでは、「xmlデータ」を読み込みをしない場合を想定して進めていきます。 -

申告される方の生年月日を入力します。 -

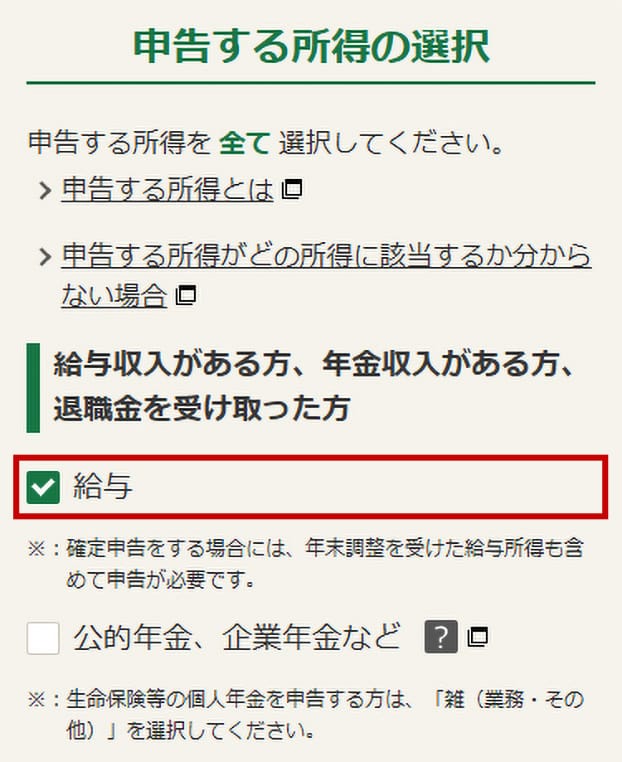

申告する所得を選択します。ここでは、給与以外の所得(個人事業や不動産貸付等の収入)がない場合を想定して進めていきます。 -

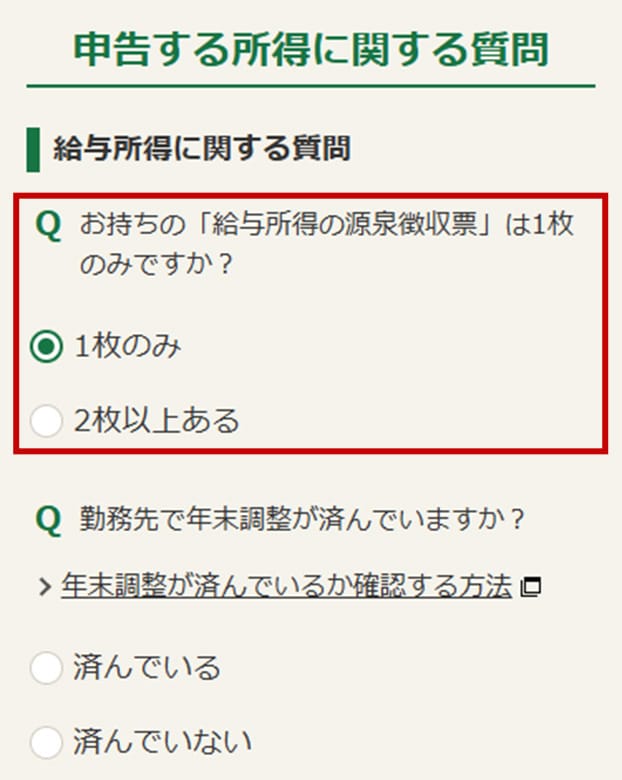

「お持ちの「給与所得の源泉徴収票」は1枚のみですか?」に答えます。ここでは、1枚のみの場合を想定して進めていきます。 -

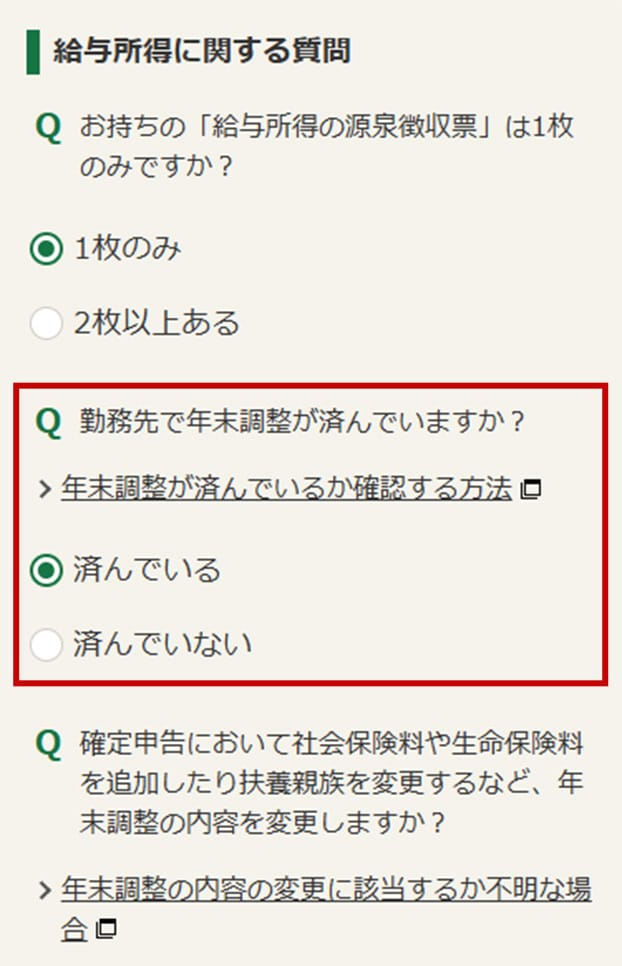

「勤務先で年末調整が済んでいますか?」に答えます。ここでは、年末調整が済んでいる場合を想定して進めていきます。 -

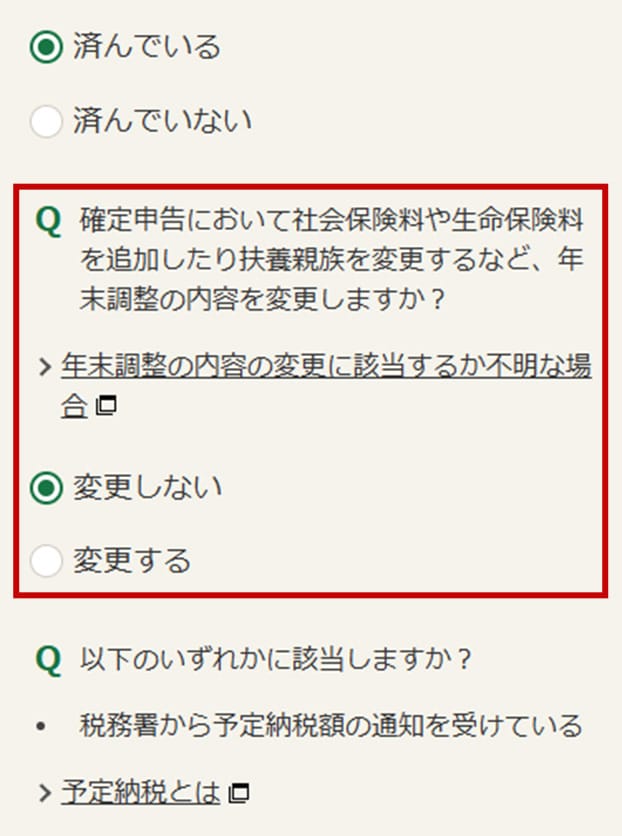

「確定申告において社会保険料や生命保険料を追加したり扶養親族を変更するなど、年末調整の内容を変更しますか?」に答えます。ここでは、他に追加や変更が無い場合を想定して進めていきます。 -

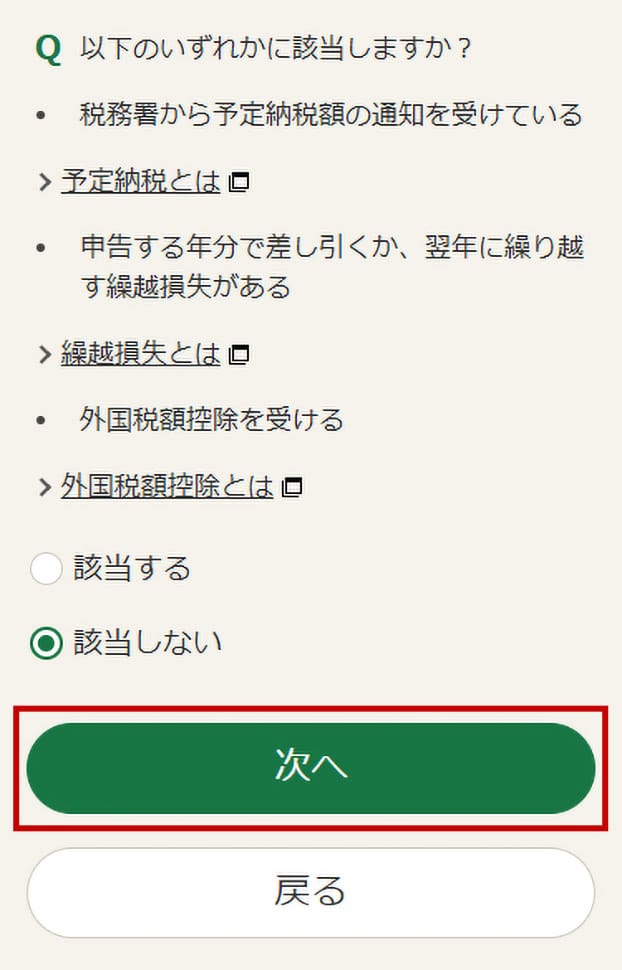

「以下のいずれかに該当しますか?」に答えて、【次へ】をクリックします。ここでは、該当しない場合を想定して進めていきます。 -

申告する所得を選択します。ここでは、給与以外の所得(個人事業や不動産貸付等の収入)がない場合を想定して進めていきます。 -

「お持ちの「給与所得の源泉徴収票」は1枚のみですか?」に答えます。ここでは、1枚のみの場合を想定して進めていきます。 -

「勤務先で年末調整が済んでいますか?」に答えます。ここでは、年末調整が済んでいる場合を想定して進めていきます。 -

「確定申告において社会保険料や生命保険料を追加したり扶養親族を変更するなど、年末調整の内容を変更しますか?」に答えます。ここでは、他に追加や変更が無い場合を想定して進めていきます。 -

「以下のいずれかに該当しますか?」に答えて、【次へ】をタップします。ここでは、該当しない場合を想定して進めていきます。 -

源泉徴収票を元に各項目を埋めて、【入力終了】をクリックします。 -

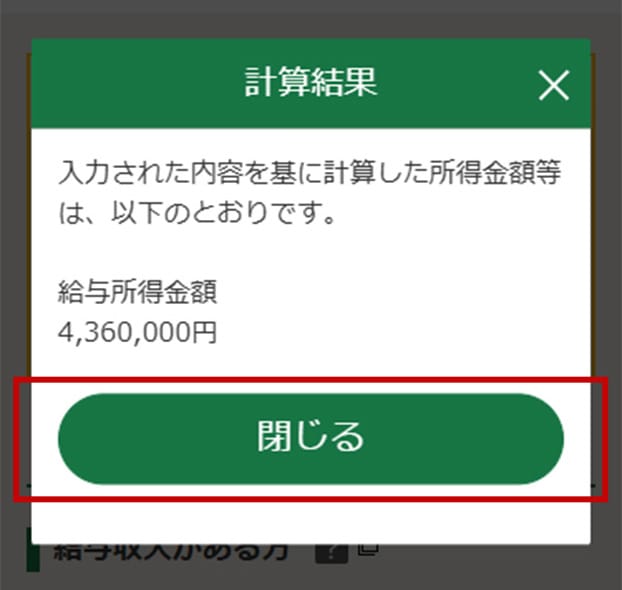

計算結果を確認をして、【閉じる】をクリックします。 -

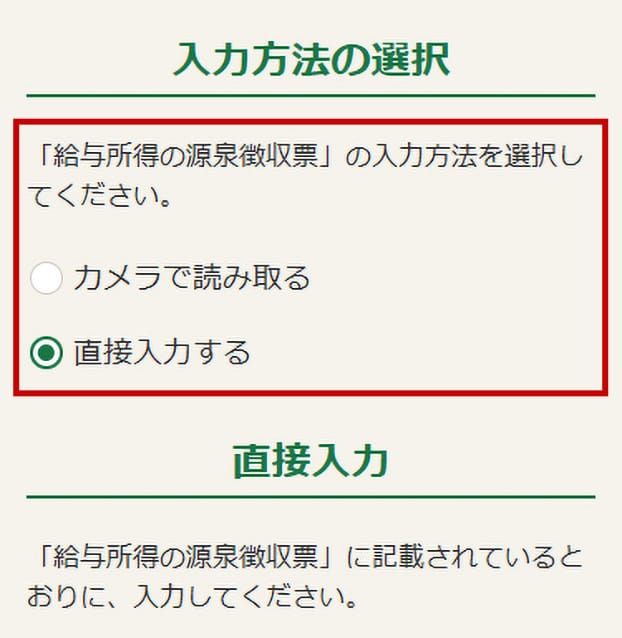

「給与所得の源泉徴収票」の入力方法を選択します。ここでは、直接入力する場合を想定して進めていきます。 -

源泉徴収票を元に各項目を埋めて、【入力終了】をタップします。 -

計算結果を確認をして、【閉じる】をタップします。 -

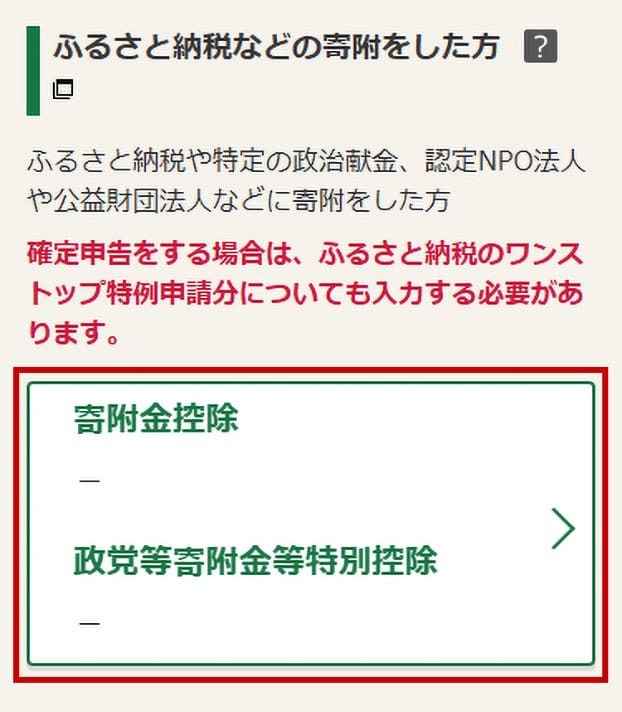

【寄附金控除】をクリックします。 -

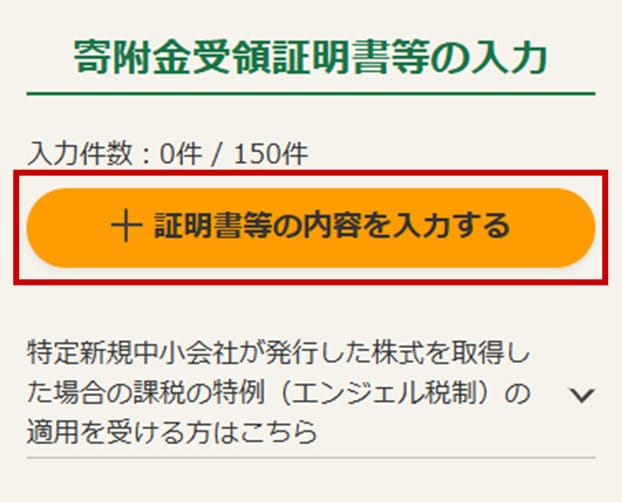

寄附証明書を用意して【+証明書等の内容を入力する】をクリックします。 -

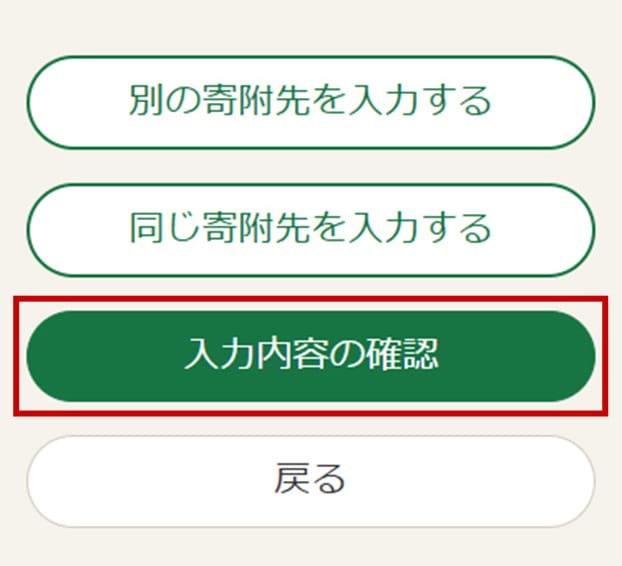

各項目の入力・選択をして、【入力内容の確認】をクリックします。 -

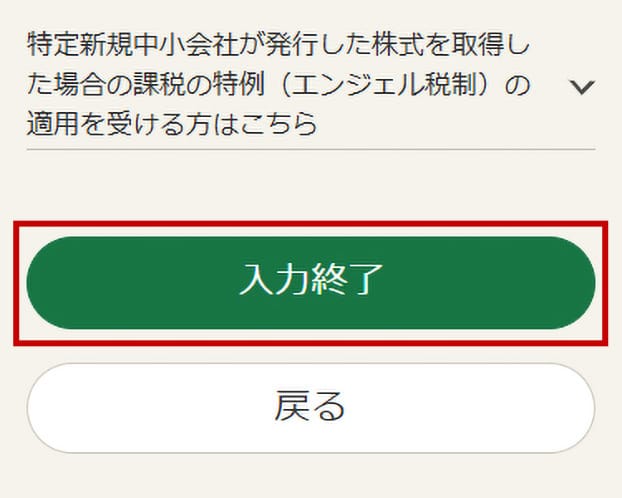

入力内容の確認をして【入力終了】をクリックします。 -

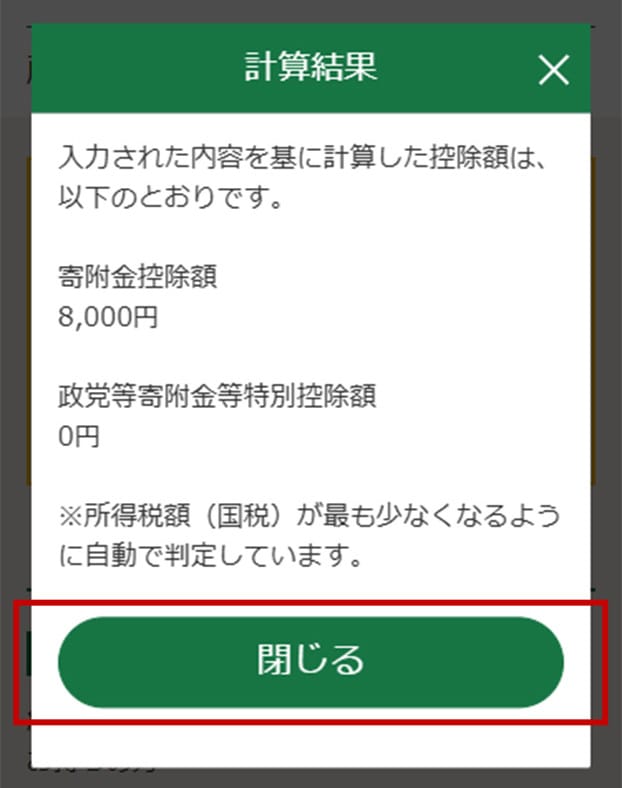

寄附金控除額の確認をして【閉じる】をクリックします。寄附金額から2,000円を引いた金額になります。 -

【寄附金控除】をタップします。 -

寄附証明書を用意して【+証明書等の内容を入力する】をタップします。 -

各項目の入力・選択をして、【入力内容の確認】をタップします。 -

入力内容の確認をして【入力終了】をタップします。 -

寄附金控除額の確認をして【閉じる】をタップします。寄附金額から2,000円を引いた金額になります。 -

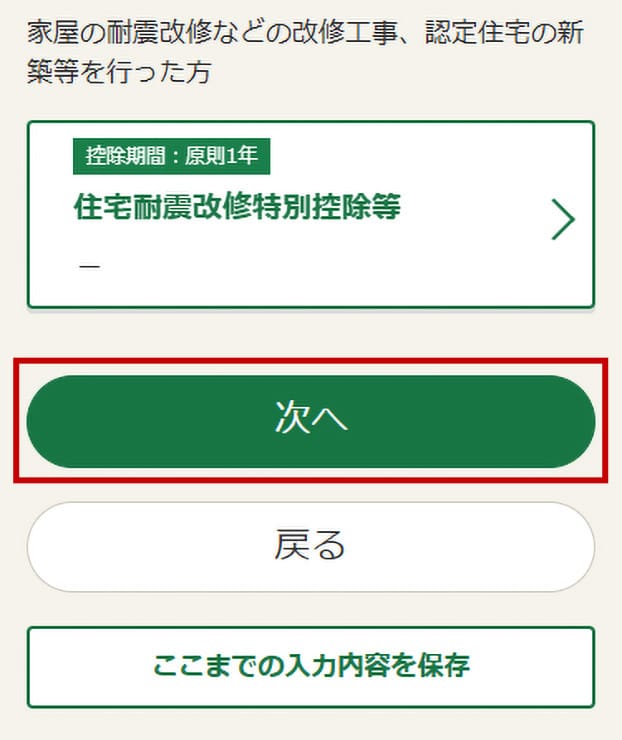

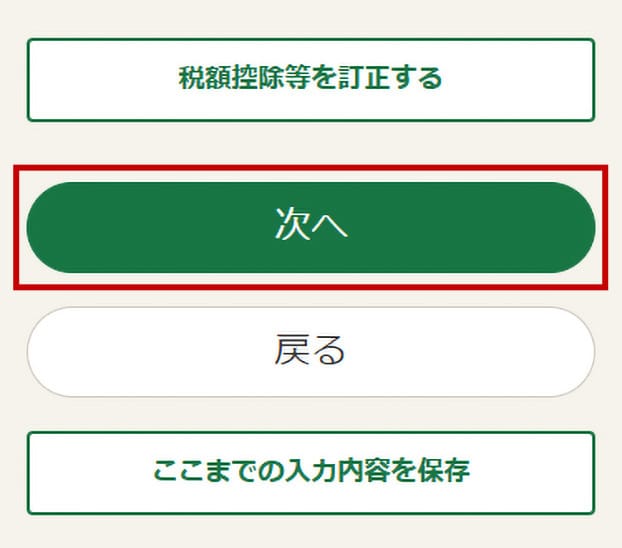

税額控除・その他の項目を確認して、追加や訂正等がなければ【次へ】をクリックします。 -

計算結果の内容の確認をして【次へ】をクリックします。 -

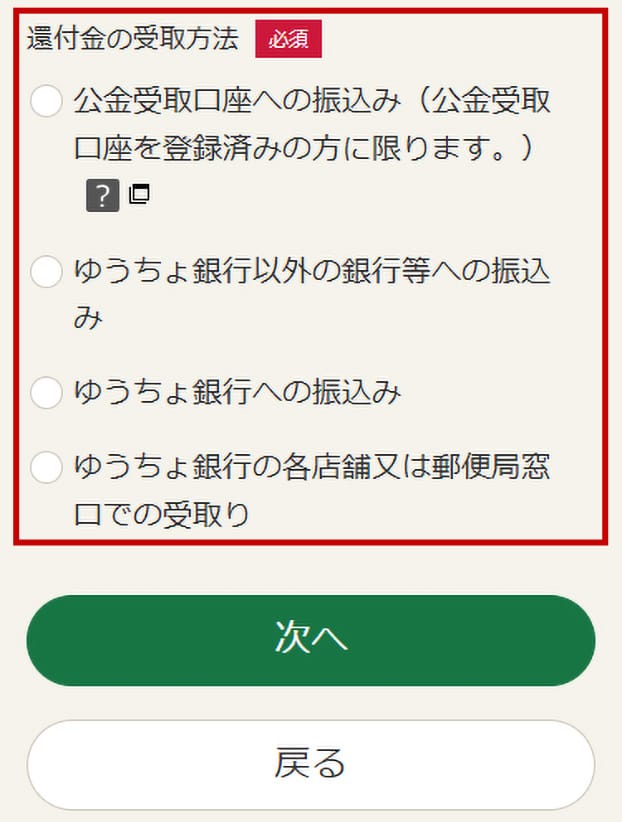

還付金の受取方法を選択して【次へ】をクリックします。 -

税額控除・その他の項目を確認して、追加や訂正等がなければ【次へ】をタップします。 -

計算結果の内容の確認をして【次へ】をタップします。 -

還付金の受取方法を選択して【次へ】をタップします。 -

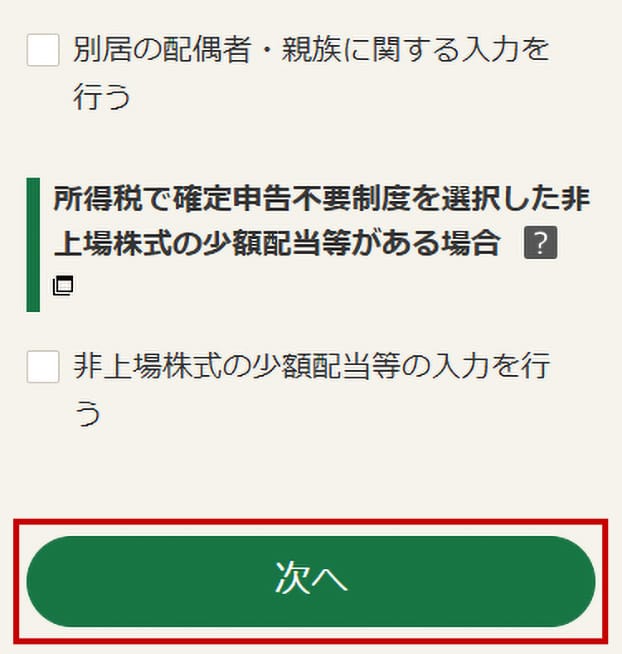

各項目を選択して【次へ】をクリックします。ここではいずれも該当しない場合を想定して進めていきます。 -

各項目を選択して【次へ】をタップします。ここではいずれも該当しない場合を想定して進めていきます。 -

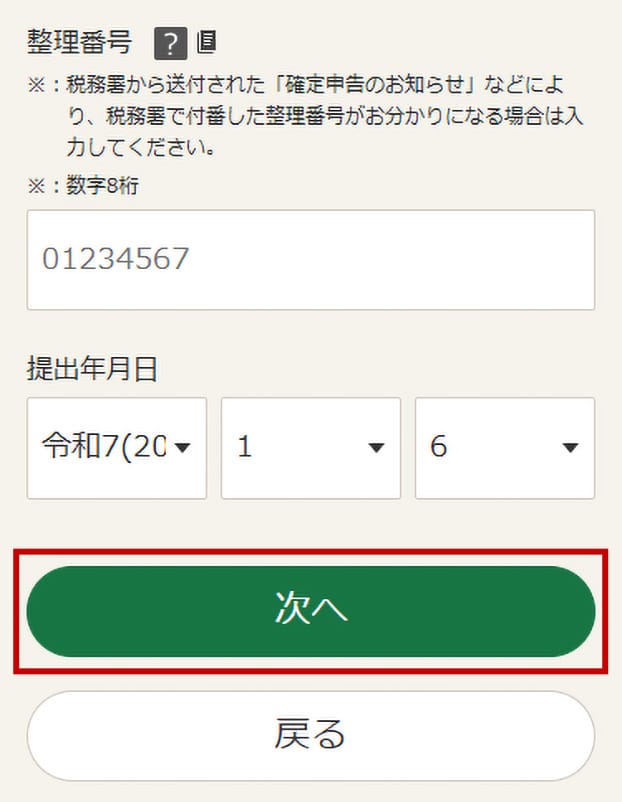

各項目の入力を終えたら、【次へ】をクリックします。 -

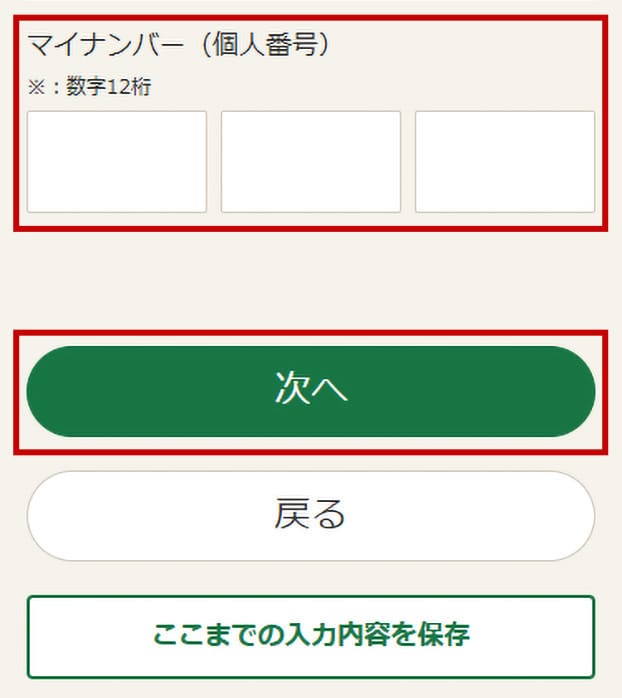

マイナンバーを入力して、【次へ】をクリックします。 -

各項目の入力を終えたら、【次へ】をタップします。 -

マイナンバーを入力して、【次へ】をタップします。 -

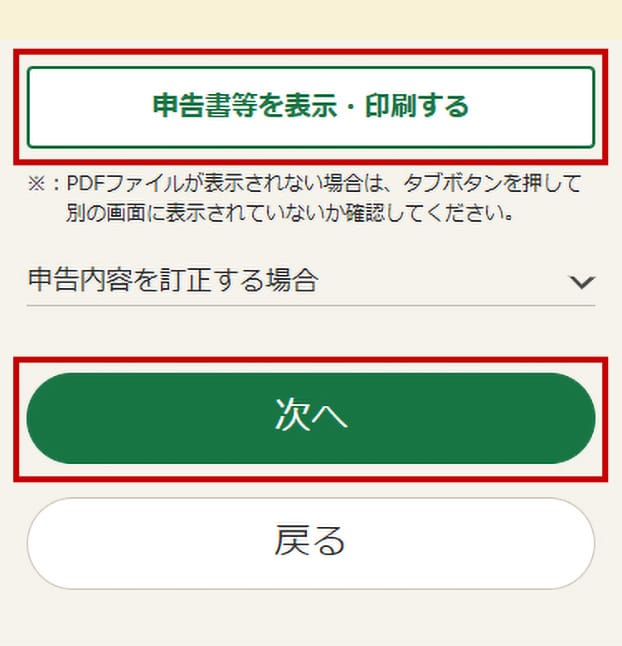

【申告書等を表示・印刷する】から印刷をして、【次へ】をクリックします。 -

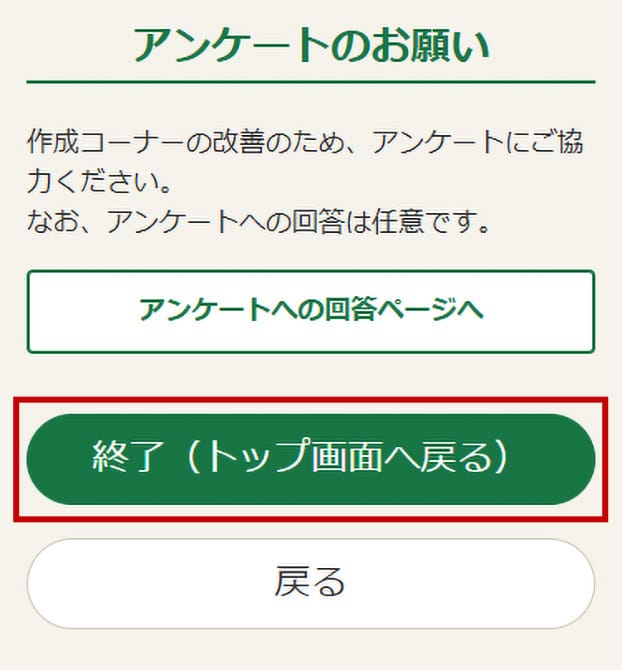

各項目を確認して、【終了(トップ画面へ戻る)】をクリックします。 -

【申告書等を表示・印刷する】から印刷をして、【次へ】をタップします。 -

各項目を確認して、【終了(トップ画面へ戻る)】をタップします。

作成する申告書の選択 申告書等の作成開始 収入金額・所得金額の入力 所得控除の入力 税額控除・その他の項目の確認 住民税等の入力 住所・氏名等の入力 印刷 -

-

確定申告書を提出する

申告書類の提出方法は、郵送、持参、オンラインでの電子申告(e-Tax)の3つとなります。

電子申告(e-Tax)では、オンラインで作成した確定申告のデータを、インターネットを通じて提出できます。

郵送または持参にて提出する

手書き、または「確定申告書等作成コーナー」で作成し印刷した申告書を、郵送するか、住所地等の所轄税務署または業務センターに直接持参して提出します。

オンライン(e-tax)で提出する

「確定申告書等作成コーナー」で作成した申告書を、税務署等に出向くことなく、インターネットを通じてe-Taxで提出できます。さらに、ネットバンキングやダイレクト納付などを利用して税金の納付も可能です。確定申告書の提出期限と税金の納付期限は同じ日となるため、納付の必要がある方はご注意ください。

■ e-Taxのご利用方法の詳細については、下記国税庁ホームページをご参照ください。

・e-Taxの利用方法(国税庁HP)

・イーね!カンタン!e-Tax(国税庁動画Youtubeチャンネル)

・パソコン申告 マイナンバーカードでe-Tax(国税庁動画Youtubeチャンネル)

・スマホ申告 マイナンバーカードでe-Tax(国税庁動画Youtubeチャンネル)

株取引やFXなどの収益がある場合

株取引やFXなどの収益がある方は、下記の表をご確認ください。

主たる収益が投資のみの方だけではなく、給与所得があり副収入として投資での収益を得ている方も、ふるさと納税の控除・還付対象です。また、株取引・FX以外でも不動産投資、先物・オプション取引、投資信託などで得た所得もふるさと納税の控除・還付対象となります。

| ケース | 申告方法 | 備考 |

|---|---|---|

| 株取引で源泉徴収あり口座の場合 | ワンストップ特例制度 | 取引の都度で税金分が計算されているため、確定申告は原則不要。 |

| 株取引で源泉徴収なし口座の場合 | 確定申告 | 申告課税分となるので、確定申告が必要。株取引の所得が20万円以下の場合でも、ふるさと納税の住民税控除を受ける場合は必須。 |

| FXで給与所得者かつ取引での所得が20万円以下の場合 | 確定申告 | 上記同様、ふるさと納税の住民税控除を受ける場合は確定申告が必須。 |

よくあるご質問

- 必ず確定申告を行わなければいけませんか?

- いいえ、サラリーマンなどの給与所得者は、「ワンストップ特例制度」を利用すれば確定申告を行わなくても控除を受けることができます。

ワンストップ特例制度を受けるためには、特定の条件を満たしたうえで寄附先の自治体に特例制度の利用申請が必要です。詳しくは「ワンストップ特例制度とは?」をご参照ください。 - 確定申告とワンストップ特例制度は併用できますか?

- ワンストップ特例制度と確定申告は、併用できません。

ワンストップ特例制度の申請後、確定申告を行うと、ワンストップ特例制度の申請がすべて無効になります。

そのため、ワンストップ特例制度の申請を行った寄附分すべてを、確定申告で申請を行ってください。 - 寄附金受領証明書を紛失してしまった場合はどうしたらよいですか?

-

寄附金受領証明書は寄附先の自治体より発行されるため、紛失された場合は寄附先の自治体までお問い合わせください。

寄附金受領証明書は、確定申告に必要になる書類です。大切に保管してください。

自治体の連絡先を調べる方法また、ふるなびでは2021年の寄附分から、ふるなびでの年間寄附金額をまとめた1枚の証明書「寄附金控除に関する証明書」の発行サービスを開始しました。これを寄附金受領証明書の代わりに添付することで、寄附金控除の適用を受けることも可能です。

- 転居した場合はどんな手続きが必要ですか?

-

寄附の翌年1月1日までに申請住所が変わった場合は、下記お手続きをお願いいたします。

1.寄附先自治体へのご連絡

申請者住所の変更をお願いいたします。

返礼品や書類が未到着の場合、配送先の変更をお願いいたします。2.寄附金控除申請に関するお手続き

確定申告の場合は、原則、寄附先の自治体へ寄附金受領証明書の再発行の依頼は必要ございません。

ただし、確定申告の際に税務署の対応により、旧住所が記載された寄附金受領証明書では受理されないケースもございますので、念のため再発行していただくことをお勧めしております。

詳しくは寄附申し込み後に引っ越したため、申請住所が変わった(寄附先へ連絡)をご参照ください。 - ワンストップ特例制度の申請後、医療費控除や住宅ローン控除などで確定申告を行うことはできますか?

- ワンストップ特例制度の申請後でも、確定申告をすることができます。

両方の申請を行った場合、自動的に確定申告が優先されます。そのため寄附先の自治体へ連絡は不要です。

ただしワンストップ特例制度の申請後、確定申告を行うと、ワンストップ特例制度の申請がすべて無効となります。

そのため、ワンストップ特例制度の申請を行った寄附分もすべて、確定申告時に申請を行ってください。