目次

控除は、所得税や住民税の負担を軽減するための仕組みです。

寄附金控除や医療費控除など、さまざまな種類が用意されています。

お金が戻ってくるわけではありませんが、控除を受ければ節税によって支出を減らすことが可能です。

今回は、控除の意味や所得控除と税額控除の違い、控除を受ける方法をわかりやすく解説します。

控除とは一定の金額を差し引くこと

控除とは、「一定の金額を差し引くこと」を意味する言葉です。

税金計算の際に控除が適用されると、所得や税金そのものが減るため、税金の負担が軽減されます。

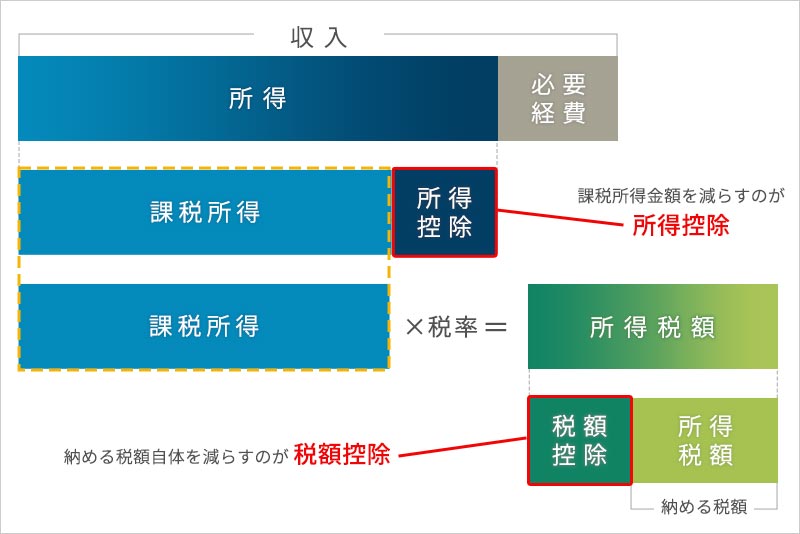

例えば、所得税は収入から必要経費を差し引いた「所得」をもとに税額を計算します。

所得金額から一定額を控除すれば、結果的に納める税額も減ることになります。

控除の目的は、扶養親族が何人いるかなど、各納税者の個人的事情を加味して税負担を調整することです。

収入や家族構成などに応じて、納税者間の税負担が公平になるように控除制度が設けられています。

控除には、「所得控除」と「税額控除」の2種類があります。

- 所得控除:所得金額から一定額を差し引く

- 税額控除:課税所得金額に税率を掛けて計算した税額から一定額を差し引く

仕組みは異なりますが、税金の負担が軽減されるのは同じです。

控除を受けると節税につながる

所得控除では、所得金額から一定額を差し引くことによって課税所得金額が減ります。

課税所得金額とは、税額を計算するもとになる所得金額のことです。

所得税や住民税は、課税所得金額に税率を掛けて税額を計算します。

控除を受けて課税所得金額が減れば、納める税額も減るので節税につながります。

税額控除の場合は、課税所得金額に税率を掛けて計算した税額から一定額を直接差し引くことが可能です。

納める税額が減るため、税額控除も節税効果を得られます。

お金が戻ってくるわけではない

控除とは、所得や計算した税額から差し引くことです。

納めすぎた税金が戻ってくる「還付」とは違い、お金が戻ってくるわけではありません。

年末調整や確定申告で控除を受けると税額が減るため、結果として納めすぎた税金が還付されることはあります。

ただし、控除を受けたからといって、必ずお金が戻ってくるわけではないので注意しましょう。

所得控除と税額控除の違い

所得控除は所得金額から、税額控除は計算した税額から一定額を差し引くことができる制度です。

所得税の場合、次のような流れで納める所得税額を計算します。

- 所得金額=収入-必要経費

- 課税所得金額=所得金額-所得控除

- 所得税額=税額(課税所得金額×税率)-税額控除

所得控除は課税所得金額を減らすもの、税額控除は納める税額自体を減らすものといえます。

所得控除の種類

所得控除は以下の15種類があり、控除対象や控除額はそれぞれ異なります。

所得控除の適用を受ける場合は、国税庁のホームページなどで要件に当てはまるかを確認しましょう。

| 種類 | 控除対象 |

|---|---|

| 雑損控除 | 災害や盗難などで資産に損害を受けたとき |

| 医療費控除 | 1月1日から12月31日までの間に自己または生計を一にする配偶者、その他の親族 のために支払った医療費が一定額を超えるとき |

| 社会保険料控除 | 自己または生計を一にする配偶者、その他の親族の社会保険料を支払ったとき |

| 小規模企業共済等 掛金控除 | 小規模企業共済や確定拠出年金などの掛金を支払ったとき |

| 生命保険料控除 | 生命保険料、介護医療保険料、個人年金保険料を支払ったとき |

| 地震保険料控除 | 地震保険料や旧長期損害保険料を支払ったとき |

| 寄附金控除 | ふるさと納税など一定の寄附金を支払ったとき |

| 障害者控除 | 納税者本人や同一生計配偶者、扶養親族が税法上の障害者に当てはまるとき |

| 寡婦控除 | 納税者本人が寡婦であるとき |

| ひとり親控除 | 納税者本人がひとり親であるとき |

| 勤労学生控除 | 納税者本人が勤労学生であるとき |

| 配偶者控除 | 納税者に控除対象配偶者がいるとき |

| 配偶者特別控除 | 配偶者に48万円超の所得があって配偶者控除を受けられないとき |

| 扶養控除 | 納税者に控除対象扶養親族がいるとき |

| 基礎控除 | 納税者本人の合計所得金額が2,500万円以下のとき |

税額控除の種類

個人が受けられる税額控除は以下の5種類があり、こちらも控除対象や控除額はそれぞれ異なります。

実際に税額控除の適用を受ける場合は、国税庁のホームページなどで要件に当てはまるかを確認しましょう。

| 種類 | 控除対象 |

|---|---|

| 配当控除 | 国内上場株式などの配当所得があり、総合課税で確定申告をするとき |

| 外国税額控除 | 国内で課税される所得に外国で生じた所得があり、その所得に対して 外国の税金が課税されているとき |

| (特定増改築等) 住宅借入金等特別控除 | 住宅ローンを組んで一定の要件を満たす住宅の新築、取得または増改築 をしたとき |

| 住宅耐震改修特別控除 | 納税者本人が居住する家屋について住宅耐震改修をしたとき |

| 住宅特定改修特別税額控除 | 一定の要件を満たすバリアフリー、省エネ、多世帯同居などの 住宅改修工事をしたとき |

参照元:国税庁|No.1200 税額控除

税金の控除を受ける方法

所得控除や税額控除は、自動的に適用されるわけではありません。控除を受けるには所定の手続きが必要です。

手続きの方法は、主に給与所得者は「年末調整」、個人事業主の場合は「確定申告」と違いがあります。

ここでは、給与所得者と個人事業主に分けて、税金の控除を受ける方法を説明します。

給与所得者は「年末調整」

会社員やパート・アルバイトなどの給与所得者は、勤務先の年末調整で申告を行います。

勤務先から以下の書類が配布されるため、必要事項を記入し、控除証明書を添付して担当者に提出しましょう。

- 扶養控除等(異動)申告書

- 基礎控除申告書 兼 配偶者控除等申告書 兼 所得⾦額調整控除申告書

- 保険料控除申告書

寄附金控除や医療費控除は年末調整の対象外のため、控除を受けるには確定申告が必要です。

ただし、ふるさと納税の寄附金控除については、条件を満たしていれば確定申告が不要になる「ワンストップ特例制度」を利用できます。

ワンストップ特例制度での申請方法は、以下のページで詳しく解説しています。

関連記事:【完全版】ワンストップ特例制度の期限・書き方・必要書類などをわかりやすく解説!

個人事業主は「確定申告」

給与所得者以外の個人事業主などは確定申告が必要です。

各種控除を受けるには、控除証明書を準備したうえで確定申告書に必要事項を記入し、原則として翌年2月16日から3月15日の間に税務署へ申告書を提出します。

控除手続きを忘れても、5年以内に確定申告を行えば還付を受けられます。

ふるさと納税の申告の流れや申告書の作成方法は、以下のページで詳しく解説しています。

関連記事:ふるさと納税の確定申告徹底ガイド!

まとめ

控除は、各納税者の個人的な事情を加味するための制度です。

「所得控除」と「税額控除」の2種類で、どちらも税金の負担が軽減されます。

控除には複数の種類があり、それぞれ控除対象や控除額が定められています。

要件を満たしているかを確認したうえで、控除を受けられる場合は忘れずに手続きを行いましょう。