目次

ふるさと納税は、進学や就職などでふるさとを離れて暮らしていて「生まれ育った故郷に貢献したい」と考える方、「応援したい特定の自治体がある」方がその自治体へ寄附できる制度です。

各自治体の指定する、寄附額に応じた返礼品がもらえ、さらに寄附金のうち2,000円を超える部分について所得税・住民税の控除が受けられます。

人気の高い制度ですが、制度や仕組みがはっきりと分からずまだ手続きができていない方もいらっしゃるのではないでしょうか?

この記事では、ふるさと納税の仕組み・利用方法、控除上限額・確定申告といった自営業の方が制度を利用する際に必要な情報をお伝えします。

ふるさと納税とは

ふるさと納税の仕組み

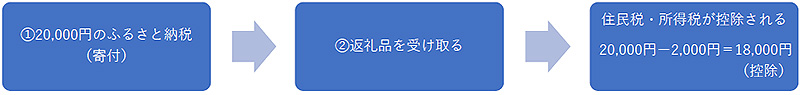

自身が選んだ都道府県や市区町村に納税(寄附)をすると、寄附金のうち2,000円を超える上限額までが所得税・住民税から控除されます。

上限を超えない範囲での寄附であれば、自己負担が2,000円で返礼品と税金控除が受けられる制度です。

控除上限額2万円の方のふるさと納税イメージ

自営業者のふるさと納税注意すべきポイント

自営業者がふるさと納税を行う際に注意すべきポイントが2点あります。

注意ポイント1. 自営業者は「確定申告」が必要

給与所得者がふるさと納税を行う場合、確定申告を行わずに税金の控除が受けられる「ワンストップ特例制度」が利用できます。しかし、自営業者の場合はこのワンストップ特例制度は使えず、確定申告で控除の申請が必要です。

注意ポイント2. 自営業者の控除上限額は前年ではなく当年1月~12月の事業所得により決まる

自営業者の税金控除上限額は当年1月~12月の事業所得から計算します。つまり、当年の事業所得を予測したうえで寄附を行うことになります。控除上限額を超えた金額の寄附は控除されません。

ふるさと納税の控除額

ふるさと納税を行った金額により所得税が納税した年から、住民税が納税翌年から控除されます。ここでは自営業者がふるさと納税を行った場合の税金控除額の計算方法を説明します。

| ふるさと 納税の 寄附金額 | 自己負担額2,000円 | ||

|---|---|---|---|

| 税金 控除額 | 所得税 |

(寄附金額-2,000円)×所得税の税率 ※所得税率は国税庁:No.2260所得税の税率を参照 | |

| 住民税 | 基本控除額+特例控除額(①or②) 基本控除額:(ふるさと納税額-2,000円)×10% 総所得金額等の30%が上限 特例控除額①:(ふるさと納税額 – 2,000円)×(90% – 所得税の税率) 特例控除額②:(住民税所得割額)×20% ※特例控除額①の計算式が住民税所得割額の2割を超えない場合は控除額①、2割を超える場合は | ||

ふるさと納税の流れ

ふるさと納税は下記の3ステップで行います。

- 寄附をする自治体と返礼品を選択し、寄附金を支払う

- ふるさと納税の寄附金支払い後に送られてくる寄附金受領証明書を保管する

- 確定申告時にふるさと納税額を記入する

※電子申請で確定申告を行う場合は寄附金受領証明書の添付は必要ありませんが、5年間の保管義務があります。

自営業者のふるさと納税 メリット・デメリット

ここでは、自営業者がふるさと納税を行う場合のメリット・デメリットをお伝えします。

メリット

①給与所得者と比較して自営業者は控除限度額が高い可能性が大きい

自営業者は給与所得控除がないため、給与所得者と比較して所得が高いケースが多いです。

ふるさと納税の控除上限額は所得金額で決まるため、控除上限額も高くなる可能性が大きいです。

②申請は確定申告書の寄附金控除欄に控除額を追記するのみ

ふるさと納税の申告は、もともと毎年行っている確定申告時に寄附金を追記するだけで済みます。

煩雑な手続きなしに申請できる点もメリットの一つです。

デメリット

控除上限額が把握しにくい

ふるさと納税の上限額は寄附を行う当年1月~12月の事業所得をもとに計算します。

控除上限額を超えた分の寄附金は自己負担になります。

所得変動しやすい自営業者では控除上限額が把握しにくいのがデメリットといえるでしょう。

ふるさと納税 控除上限額の計算方法

控除上限額の計算に必要なもの

控除上限額を計算する際、手元に下記2点を用意します。

- 前年度の確定申告書

- 今年の住民税課税決定通知書

控除上限額の計算式

控除上限額は下記の式で概算が可能です。

住民税所得割額は今年の住民税課税決定通知書の「市民税の税額控除前所得割額」と「都道府県民税の税額控除前所得割額」を合計して算出し、課税所得は前年度の確定申告書で確認します。

控除上限額=住民税所得割額×課税所得に応じた変数+2,000円

※課税所得に応じた変数は下記を参照ください。

| 課税所得金額 | 変数 |

|---|---|

| ~195万円以下 | 23,559% |

| 195万円超~330万円以下 | 25,066% |

| 330万円超~695万円以下 | 28,744% |

| 695万円超~900万円以下 | 30.068% |

| 900万円超~1,800万円以下 | 35.520% |

| 1,800万円超~4,000万円以下 | 40.683% |

| 4,000万円超 | 45.398% |

ふるさと納税 青色申告時の記入方法

ふるさと納税を青色申告する際は、自治体から送付される「寄附金受領証明書」を確認のうえ、確定申告書の寄附金控除の欄に金額を記入します。

「寄附金額-2,000円」か「所得金額の合計×40%」のうち、少ない方の金額を記入してください。

まとめ

控除上限額をしっかりと把握すればお得なふるさと納税ですが、自営業者は毎年の課税所得が変動しやすいため、その点のみ注意が必要です。

ぜひこの記事を参考に、ご自身で選んだ自治体を応援しながら、返礼品ももらえ税金控除も受けられるふるさと納税にトライしてください。